“2020年是一个不平凡的年份。面对VUCA(指商业世界越来越易变、复杂、不确定和不可预测)时代,旭辉坚持均衡发展策略,努力实现持续、稳定、有质量的增长。”8月28日上午,在旭辉控股2020年中期业绩说明会上,旭辉控股董事局主席林中表示,“在长期主义经营理念下,生态平台能力、创新引领力、组织执行力、品牌竞争力和持续发展力五大核心竞争力构筑成旭辉的战略护城河。”

8月27日晚间,旭辉控股交上了“中考”成绩单。截至6月30日,旭辉控股实现收入230.2亿元,同比增长11.3%;归属于股东净利润36.68亿元,同比增长5.38%;核心净利润31.94亿元,同比增长11.2%;核心净利润率为13.9%;毛利率为25.6%;每股派息11港分,较去年增长10%。自上市以来,累计每股派息1.55港元,达到IPO价格(1.33元港币)的117%。

展望下半年市场走势,林中表示,维持房地产行业稳定发展的长效机制不会变,预计下半年房价更趋于平稳。受疫情影响,年内行业增速会前低后高,会呈现房企竞争格局加速分化,土地市场会更加理性,投资买地增速会放缓等趋势,从大势上看,房地产行业将从土地红利时代迈向管理红利时代。

下半年推货量达2800亿元

有信心完成2300亿元目标

“提升单城或单个区域效能”,这是目前多数全国化房企在战略布局上的新规划,其背后的逻辑是投资布局版图已经铺完,为了更大释放产品溢价空间,需要区域深耕。在这一方面,头部房企动作较为迅速。

“从旭辉控股前7个月各区域的销售情况来看,江苏、山东、华北、东南区域上半年回款均超过百亿元,特别是东南区域销售额已突破250亿元。”同策研究院资深分析师肖云祥向《证券日报》记者表示,多大的目标就配多大的班子,要达到区域小集团级别,其考察内容包括销售规模、战略纵深、区域市场份额等,这也加大了公司冲规模的内部竞争,促进整体规模的增长。

“旭辉控股三年前就推进‘总部大平台+区域小集团+项目集群’的‘三级管控’模式,快速落地多元化拿地、精品商业等战略。”地产分析师严跃进向《证券日报》记者表示,今年上半年以来,旭辉控股组织转型明显“提速”,已设立东南、江苏、皖赣、上海、西南、山东、华北共七个区域集团。

对组织结构变阵的初衷,林中表示,旭辉需要培育和打造十几个区域小集团,每个小集团的规模要达到300亿元-400亿元,大的区域集团销售要超过500亿元,以新架构匹配未来5年旭辉的业务发展。

至于接下来的推货安排,旭辉控股方面表示,下半年新开盘项目超过50个,总可售货值约2800亿元,其中88%位于一、二线及准二线城市。旭辉控股CEO林峰表示,“对于全年2300亿元的目标非常有信心超额完成。”

提升多元化拿地能力

总土地储备首超万亿元

在投资拿地方面,旭辉控股上半年加大了多元化取地的力度。“到有人去的地方,买合适价格的土地。”林峰表示,下半年也会抓住投资机会,但不会超过占销售回款40%的红线。

截至6月30日,旭辉控股新增土储总建筑面积465万平方米,新增货值约838亿元,权益比提升至69%。其中91%新增可售货值位于一、二线城市核心区域,土地储备优质。按照可售货值计算,新获项目并表比达70%。

在上半年落地了9个多元化拿地项目,全部实现零溢价获取,占新获取土储权益建筑面积的近四成,这些项目的平均销投比达到了3.3倍。此外,以青岛即墨综合体项目为例,旭辉控股通过旧改方式锁定土储330万平方米,销投比超4倍,潜在货值超370亿元。近日,公司又获取常德市城东新区启动区项目,该项目首批摘牌计容建面54万平方米,楼板价仅2150元/平方米,销投比超4倍。

“2016年以来,旭辉通过收购、旧改、合作等方式斩获便宜土地。”肖云祥向《证券日报》记者表示,随着后期公司商业运营和教育业务实力提升,多元化拿地策略能力不断得到强化,进一步降低了拿地的平均溢价率。

值得注意的是,截至目前,旭辉控股土地储备总货值首次突破万亿元,达到10300亿元,满足未来三年发展需求。接下来,“多元化和摘牌挂拿地四六开”林中表示,这样可以保证毛利率水平。

严控负债增长比重

优化债务结构降低融资成本

加快多元化拿地力度的背后,旭辉控股也在坚守稳健自律的财务管理策略。

截至6月30日,旭辉控股净负债率63.2%,较2019年末下降2.4个百分点;加权平均融资成本5.6%,较2019年末下降0.4个百分点;现金短债比达2.4倍。

总体来看,在实现销售和业绩稳健增长的同时,旭辉上半年严控债务总量规模,有息负债略微增长1.5%,与去年年末基本持平。

“‘三线四档’(按照“剔除预收款的资产负债率不得大于70%、净负债率不得大于100%及现金短债比不得小于1倍”的触线标准,将房企分为“红、橙、黄、绿”四档)不会对公司有影响,因为旭辉控股内部对负债水平的控制要严于这一标准。”林峰称,今年以来,旭辉得到了标普、穆迪及惠誉三大评级机构“BB”、“Ba3”和“BB”的信用评级,在信用评级增持下,公司以多种方式持续优化财务结构,包括首次发行境外绿色债券等。

“管理层一直希望以更少的成本去撬动更大的资源,旭辉的发展模式是规模、利润和财务稳健均衡发展。”旭辉控股CFO杨欣表示,接下来,旭辉希望将净负债率维持在70%以下,第二个五年计划目标是冲击百亿元利润和千亿元市值,未来三至五年成为给到资本市场回报最高的上市房企之一。

展望未来,旭辉控股表示,将坚持美好生活服务商和城市综合运营商的核心定位,不断向着成为一家全球化的世界500强企业的目标迈进。林中表示,“在未来可能产生的各种变化中,对行业’三好生’、对财务稳健的企业是有利的,旭辉就是要做这样的企业。”本报记者 王丽新

-

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下...

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下... -

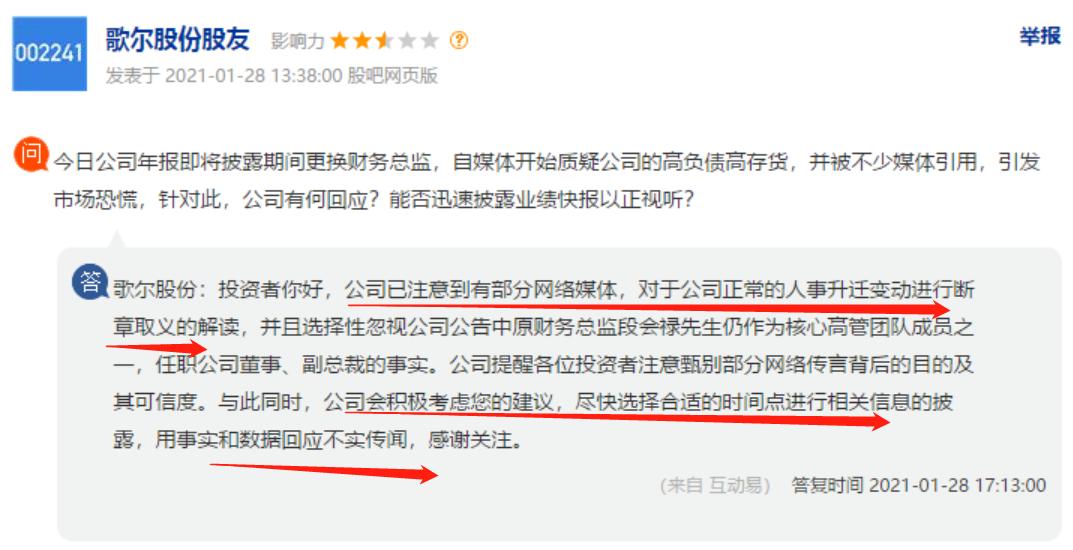

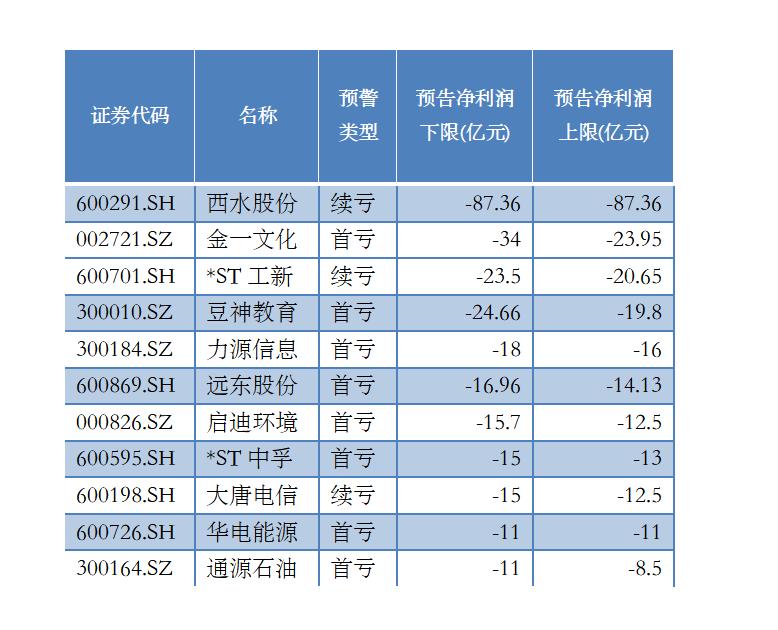

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电...

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电... -

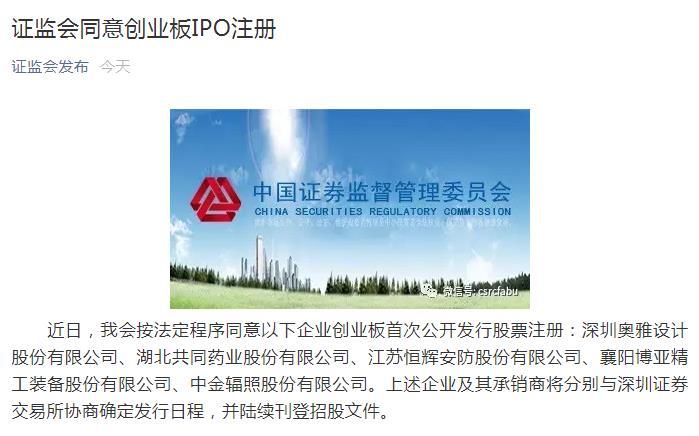

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏...

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏... -

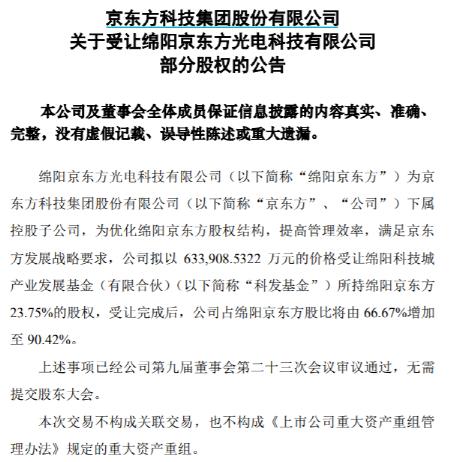

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京...

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京... -

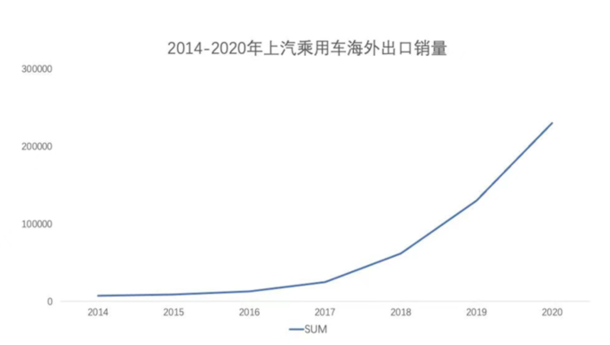

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

-

多只“茅”明星股全线下跌 茅台指数跌去了3.58%

2021-01-29 08:41:34

-

巨亏的连锁反应已出现 多因资产减值

2021-01-29 08:39:56

-

证监会同意5家企业创业板IPO注册 确定发行日程

2021-01-28 09:25:54

-

200亿巨额定增 A股“散户之王”又有大动作!

2021-01-28 09:24:47

-

全球汽车市场下滑严重 美国汽车销量同比下降14.6%

2021-01-26 14:57:28