上海大名城企业股份有限公司(600094.SH,以下简称“大名城”)近日公布的半年报告显示,今年上半年,尽管成功迈入“绿档”房企阵营,但公司各项经营指标仍持续下滑。其中,公司营收同比下跌45.2%至42.03亿元;归母净利润同比下跌21.06%至2.39亿元。受业绩影响,近期大名城的股价亦持续下探。

减少拿地、售卖资产

8月7日,大名城公布2021年上半年业绩报告,显示出其销售业绩的疲软:2020年上半年,公司实现销售金额48.42亿元,同比减少31.45%;实现签约面积26.42万平方米,同比减少33.11%。

与此同时,公司各项经营指标也出现下滑。其中,公司营收同比下跌45.2%至42.03亿元;归母净利润同比下跌21.06%至2.39亿元;归属于上市公司股东的扣除非经常性损益的净利润更是同比大跌84.30%。

房地产销售和结转情况方面,截至2021年6月末,大名城共有20个项目处于销售状态,其中9个项目实现结转收入。公司合计结转面积为31.73万平方米,为2020年结转面积的26%;结转收入金额约41.25亿元,占2020年结转收入的28%。

分区域来看,上述9个实现结转的项目分布在东南(4个)、西北(3个)及华东(2个)三个地区。而相比2020年上半年,三个地区的毛利率均出现不同程度的下降。其中,西北地区同比跌幅最大,毛利率同比减少9.06个百分点至23.41%。而华东是毛利率最低的地区,仅为4.08%,同比减少5.86个百分点,该区域当期的营收也较2020年上半年减少68.46%至17.92亿元。

由于销售回款减少,大名城上半年经营活动产生的现金流量净额也不太乐观:该项指标虽然较上年底有回正,但与2020年同期相比仍下跌50.58%,为9.45亿元。

值得注意的是,2020年,大名城耗资78亿元在全国新增7宗土地,而今年上半年仅以12.59亿元竞得上海奉贤区庄行镇一幅地块。对此大名城在半年报中解释说,面对新出台的供地“两集中”政策,公司“谨慎扩充土地储备,投资态度较为稳健”,将继续执行深耕上海五个新城和临港自贸区的战略。

投资端缩减开支的同时,大名城上半年还通过出售子公司股权的方式进行资金回笼。据半年报,大名城“根据公司经营战略调整安排的需要”,公司全资子公司名城地产(福建)有限公司向福清中联置业有限公司转让所持项目公司名城地产(福清)有限公司55%的股权。本次转让标的股权的转让价款为8.24亿元,今年1月份股权转让交易已全部完成,这也使得大名城上半年的货币资金增至38.31亿元,亦拔高了公司利润水平。

大名城在半年报中强调,公司转让子公司,合并范围变动导致同比收入和利润较上期变动减少,未来收益提前兑现,但所产生的收益为非经常性损益,从而导致本期非经常性损益大幅增加,但归属于上市公司股东的扣除非经常性损益的净利润大幅减少。根据半年报,若扣除非经常性损益,公司上半年的净利润仅为0.47亿元,2020年同期为2.98亿元,同比跌幅达84.3%。

此外,除控制支出、卖资产回笼资金外,大名城的负债情况在上半年也得到缓解。截至6月末,公司一年内到期的流动负债由2020年的33.43亿元降至9.94亿元,减少23.49亿元,同期短期借款数额为13.76亿元。

以“三道红线”指标来看,大名城上半年扣除预收账款资产负债率为46.09%,净负债率53.08%,现金短债比为1.62,成功跻身“绿档”。但《华夏时报》记者也注意到,截至2021年6月30日,大名城还有包括上海航都置业有限公司、上海源翀置业有限公司等在内的7家子公司100%股权用于借款质押。

重仓上海和市场博弈

对于上半年公司营收与净利润的下降,大名城在半年报中给出的解释是:新增结转项目收入及利润较上年度减少,新获取高毛利项目尚未竣工。

面对表现不佳的上半年业绩,大名城则自信表示,“公司2019年获取的项目将于2021年下半年全部实现上市销售,公司销售现金流全年预计将持续改善。”

据公开资料,2019年大名城通过货币增资的方式投资杭州北隆房地产、获得塘栖镇西苑村余政储出【2018】10号地块33%权益比例。同时,大名城强调,报告期内,公司积极筹备位于上海五大新城的青浦大名城映湖、松江大名城映云间、临港滴水湖科学城大名城映晖/映玥、临港蓝湾名城映园/映荟等项目的预售证申领及推盘。

另据半年报,截至2021年6月末,大名城持有的待开发土地面积约113.64万平方米,主要分布在东南、西北、长三角及大湾区,其中西北区域拥有待开发土地面积约67.12万平方米,大湾区紧随其后,拥有33.72万平方米,但2大区域的待开发项目均涉及合作开发,权益占比均为51%。截至6月底,大名城的土地储备为183.17万平米。若以2020年117.85万平方米的销售面积来看,大名城当前土储可能难以支撑公司的长期发展。

而从区域布局来看,大名城重仓上海的态度十分明显。2020年其拿下的7幅地块中,6幅地块位于上海,共耗资53.72亿元。大名城也曾多次提及,企业布局方面,有意缩减西北区域份额同时加注华东地区和东南区域,在半年报中,强调“进一步优化项目区域布局,聚焦发展一、二线城市及相关城市群”。

但在高手云集的上海房地产市场,大名城无疑面临激烈的竞争。上海中原地产市场分析师卢文曦直言,房地产项目能否盈利取决的因素较多,大名城重仓上海,一定程度上仍是在和市场博弈的过程。不过,其也向《华夏时报》记者乐观表示,尽管上海近年的拿地方式跟以前相比有些区别,但“作为一线城市,上海一直有着不俗的市场需求,因此还是给房企留出了一定的操作和利润空间”。

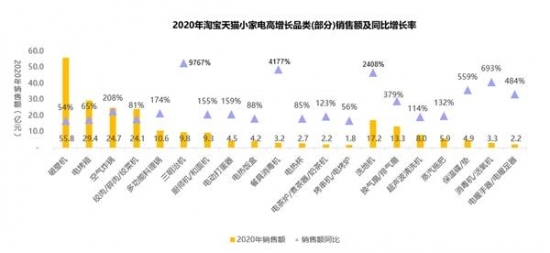

值得一提的是,除了一直不温不火的房地产业务,大名城曾尝试多元化业务,一度希望走“地产+金控”的双轮驱动发展路线。

公开资料显示,2015年,大名城成立深圳名城金控(集团)有限公司(以下简称“名城金控”)作为施行金融投资及租赁业务的平台。2016年,大名城金控板块实现营业收入8.37亿元,占大名城总收入的9.5%,毛利率高达53.6%。2017年,该项业务继续增收,实现12.1亿元收入,占总收入比例上升至11.8%。

可惜的是,2018年,金控板块的风向急转直下,当年亏损约3亿元。到2020年,大名城金控板块营收仅约29万元,占公司总收入比例接近为零,堪称“名存实亡”。2021年上半年,金控板块营收为18.23万元,依然没有太多起色。

据官网资料,大名城隶属于名城控股集团,于2011年在上海证券交易所A、B股正式上市。但上市较早的大名城,其资产规模近年不增反降。2018-2020年,大名城总资产分别约为419.5亿元、478.4亿元、378.3亿元;毛利率分别为32.48%、27.12%和17.78%,分别同比增长6.27%、-16.51%和-34.43%。

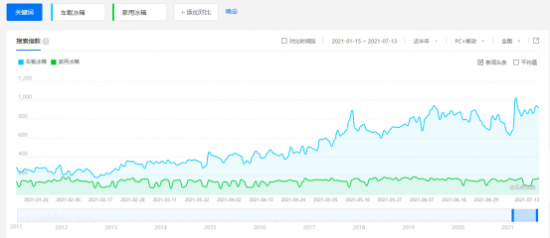

值得注意的是,受上半年业绩的影响,近期大名城股价持续下探,较2020年5月已跌去超过50%。截至8月13日午间收盘,大名城报3.58元/股,总市值为88.62亿元。

针对上半年销售不佳的原因、公司市值管理等相关问题,《华夏时报》记者分别向大名城董事会秘书及证券事务代表致电致函。8月13日下午,大名城股份有限公司何姓法务经理向《华夏时报》记者回复称:“ 针对采访函内容,敬请阅读公司在上海证券交易所网站披露的定期报告及临时公告。”记者 李贝贝 上海报道

-

翰博高新(833994.NQ)发布转板公告 市值40亿精选层半导体龙头进军创业板8月13日晚间,在首家新三板精选层企业观典防务(832317 NQ)官宣转科创板上市的第二天,又一家公司翰博高新(833994 NQ)发布了...

翰博高新(833994.NQ)发布转板公告 市值40亿精选层半导体龙头进军创业板8月13日晚间,在首家新三板精选层企业观典防务(832317 NQ)官宣转科创板上市的第二天,又一家公司翰博高新(833994 NQ)发布了... -

国金证券启动定增“被误读”下跌超5% “券茅”遭外资唱空20家券商反唱多周跌幅靠前的券商一周来(8月9日-13日),A股震荡持续,券商股的表现依旧乏善可陈,没有新能源概念股神一般的追捧,券茅东方财...

国金证券启动定增“被误读”下跌超5% “券茅”遭外资唱空20家券商反唱多周跌幅靠前的券商一周来(8月9日-13日),A股震荡持续,券商股的表现依旧乏善可陈,没有新能源概念股神一般的追捧,券茅东方财... -

植物肉站上风口:融资潮火热,广东植物肉企业数量最多近日,瑞幸咖啡与深圳植物肉品牌星期零官宣合作,推出选用植物火腿片的餐点新品。这是继奈雪的茶、喜茶、肯德基、麦当劳等品...

植物肉站上风口:融资潮火热,广东植物肉企业数量最多近日,瑞幸咖啡与深圳植物肉品牌星期零官宣合作,推出选用植物火腿片的餐点新品。这是继奈雪的茶、喜茶、肯德基、麦当劳等品... -

观典防务(832317.NQ)精选层“无人机”龙头开启转板 股价爆拉两成8月11日晚,新三板精选层迎来了首家官宣转板的企业——观典防务(832317 NQ)。公司公告申请向上海证券交易所科创板转板上市,...

观典防务(832317.NQ)精选层“无人机”龙头开启转板 股价爆拉两成8月11日晚,新三板精选层迎来了首家官宣转板的企业——观典防务(832317 NQ)。公司公告申请向上海证券交易所科创板转板上市,... -

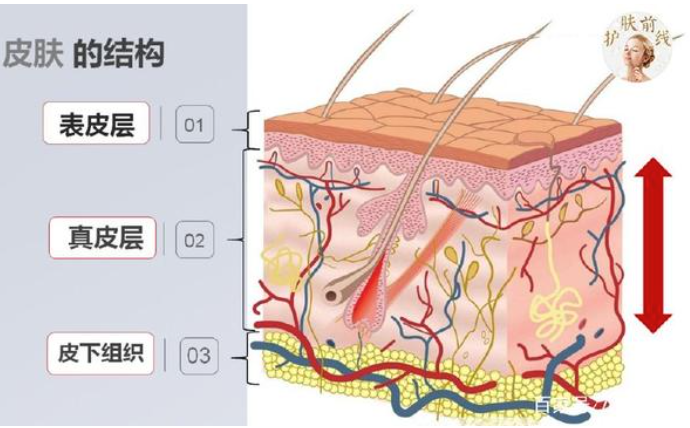

我国美容仪赛道吸金超5.35亿元 小米集团共投资了4家企业截至目前,我国现存8 4万家美容仪相关企业,超一半企业成立于近三年。从融资披露金额来看,排名前三的分别是CosBeauty可思美...

我国美容仪赛道吸金超5.35亿元 小米集团共投资了4家企业截至目前,我国现存8 4万家美容仪相关企业,超一半企业成立于近三年。从融资披露金额来看,排名前三的分别是CosBeauty可思美...

-

翰博高新(833994.NQ)发布转板公告 市值40亿精选层半导体龙头进军创业板

2021-08-16 08:25:30

-

国金证券启动定增“被误读”下跌超5% “券茅”遭外资唱空20家券商反唱多

2021-08-16 08:21:11

-

植物肉站上风口:融资潮火热,广东植物肉企业数量最多

2021-08-13 10:03:09

-

观典防务(832317.NQ)精选层“无人机”龙头开启转板 股价爆拉两成

2021-08-13 08:41:04

-

我国美容仪赛道吸金超5.35亿元 小米集团共投资了4家企业

2021-08-11 09:48:07