日前,中国银保监会中介监管部副巡视员施强在“2019中国保险中介发展高峰论坛暨第二届于家堡论坛”上,系统回答了保险中介监管的政策走向。

施强表示,截至2018年底,全国共有保险中介集团公司5家,全国性保险代理公司240家,区域性保险代理公司1550家,保险经纪公司499家,已备案保险公估公司353家,个人保险代理人871万人,保险兼业代理机构3.2万家,代理网点22万余家。2018年,保险中介渠道实现保费收入3.37万亿元,占全国总保费收入的87.4%。近5年保险中介渠道保费占比始终在80%以上,是保险销售的重要渠道。

施强提到,当前保险中介监管工作主要有以下几个方面:

一是点面结合,持续推进风险攻坚战。切实提高防控意识和能力,严防严查违法涉资风险和非法保险中介活动,巩固风险防范攻坚成效。2月初,银保监会办公厅下发了《关于坚决杜绝保险机构及从业人员违规销售非保险金融产品的通知》,重点防控变相从事非法集资、传销、违规销售非保险金融产品等各类违法涉资活动。4月初,下发了《关于印发2019年保险中介市场乱象整治工作方案的通知》,聚焦保险中介市场较为突出和影响保险业稳定健康发展的违法违规问题,坚决打击非法从事保险中介业务行为,妥善处置第三方网络平台非法经营的潜在风险。

二是追本溯源,强化保险公司中介渠道监管。1月底,银保监会办公厅下发了《关于加强保险公司中介渠道管理的通知》,明确了五大内控要求、九大严格把关、九个“不得”,业界对此反响积极。通过强化对保险公司中介渠道业务条线的监管,切实压实险企一把手责任,倒逼保险公司加强内部管控力度,加强对中介渠道相关机构和从业人员监管的主体责任,进一步筑牢防范中介市场系统性风险的底线,严肃查处保险公司利用中介渠道违法违规活动以及保险公司渠道管理失职失责的行为。

三是综合施策,瞄准关键环节加强监管。以银行类机构为突破口,强化保险兼业代理机构规范经营。起草《商业银行代理保险业务管理办法》并广泛征求意见,健全银行兼业代理保险业务的规则和标准,综合治理销售误导、暗中支付手续费等突出问题。启动车商类、互联网科技类、公用事业类等兼业代理机构管理办法的制定。以第三方平台为切入点,加强互联网渠道保险业务活动监管。明确第三方网络平台只能进行保险产品展示说明、网页链接等销售辅助和技术支持服务,不得开展保险产品比价咨询和资金划转,如果涉足保险中介业务,必须持牌经营。以从业人员清核为抓手,加强对保险中介从业人员的管理。2月底,陆续下发《关于开展保险专业中介机构从业人员执业登记数据清核工作的通知》《关于开展保险公司销售从业人员执业登记数据清核工作的通知》,摸清从业人员队伍现状,规范执业登记管理。

四是改革创新,促进转型升级高质量发展。加强市场准入管理,下放区域性中介机构审批事权,进一步统一审批标准,规范审批流程。继续推动保险公估机构备案制顺利过渡。研究出台举措,规范保险中介机构股权变更行为。引导营销体制变革,探索建立保险营销管理水平评估指标体系,压实保险公司管控责任;出台专属独立保险代理人制度,支持更多市场主体试点。加强治理内控监管,研究保险专业中介机构治理指引和内控标准,引导形成一批治理健全、管理规范、发展稳健的龙头型公司。支持市场自主创新,支持保险中介机构切合国家健康、养老、医疗等产业政策,创新保险机制和保险产品,有效服务民生和实体经济。促进行业对外开放,落实对外开放政策,做好外资保险中介准入工作。借鉴欧盟出台《保险销售指令》经验,立足全渠道管理,研究我国保险业销售指引制订工作,引导保险中介从销售为主转向服务为重。

五是多措并举,补齐加强制度机制短板。抓紧完备制度体系,加强保险中介立法研究,出台《保险代理人监管规定》,制定保险中介行政许可、备案及报告事项办法,制定互联网保险中介业务管理制度,修订保险专业中介机构分类监管办法,扎紧扎密制度笼子。持续推进信息化建设,推动新版保险中介监管信息系统上线,不断完善保险中介监管信息系统非现场监管、风险预警、态势推演、综合分析等方面功能,组织开展保险中介市场定期运行分析。加强行业组织建设,与民政部门保持沟通,继续推进中国保险中介行业协会筹建工作。加强对各级地方协会的指导工作。

-

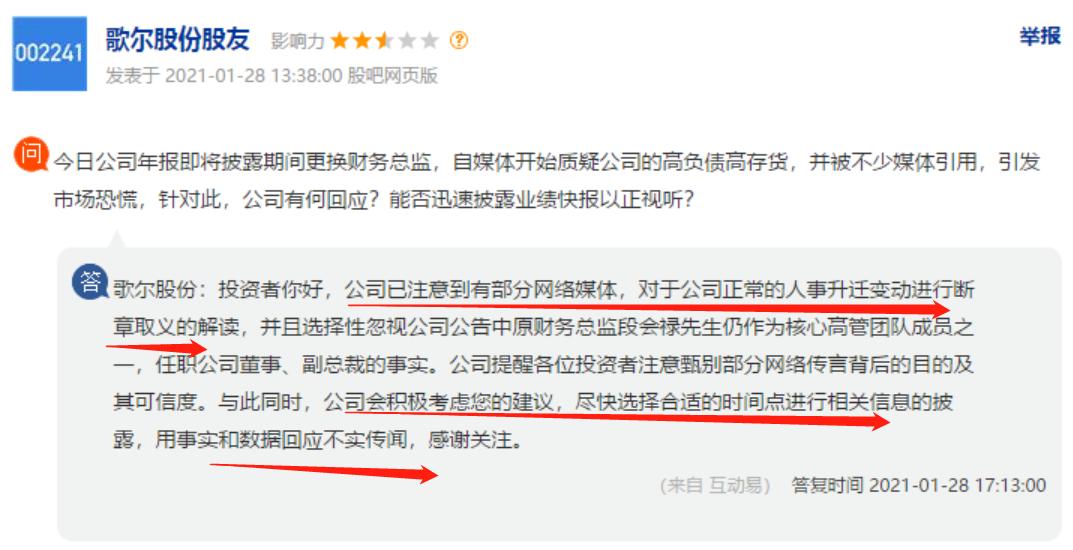

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下...

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下... -

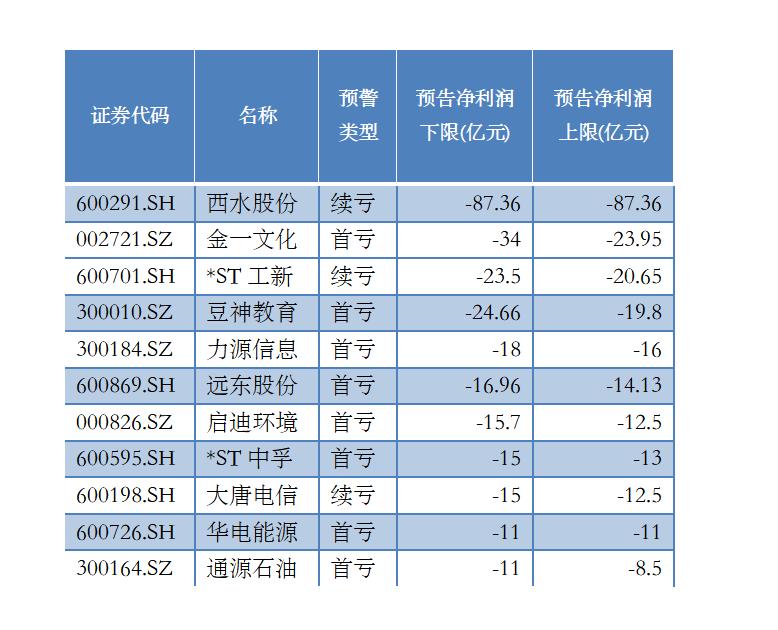

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电...

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电... -

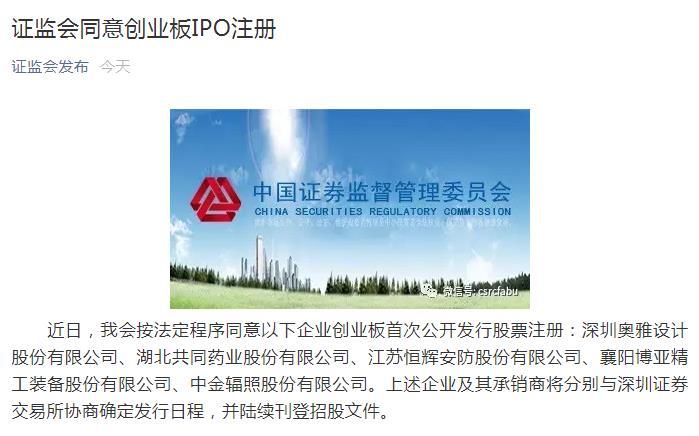

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏...

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏... -

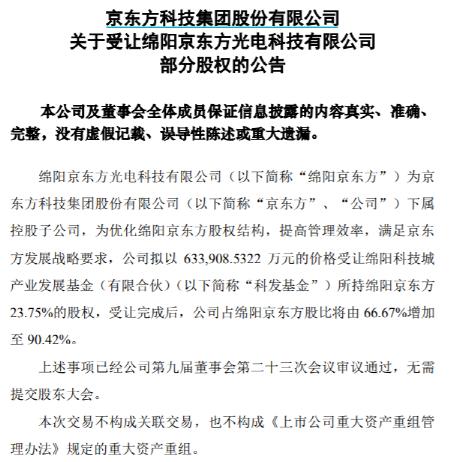

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京...

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京... -

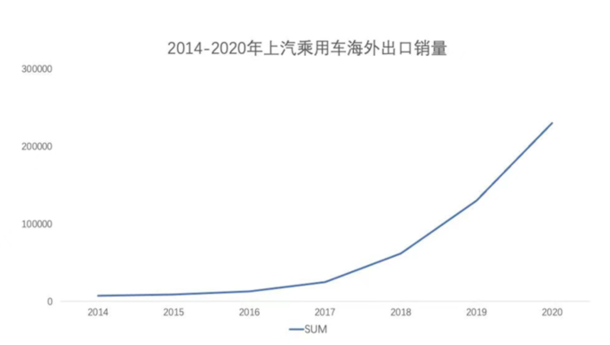

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

-

多只“茅”明星股全线下跌 茅台指数跌去了3.58%

2021-01-29 08:41:34

-

巨亏的连锁反应已出现 多因资产减值

2021-01-29 08:39:56

-

证监会同意5家企业创业板IPO注册 确定发行日程

2021-01-28 09:25:54

-

200亿巨额定增 A股“散户之王”又有大动作!

2021-01-28 09:24:47

-

全球汽车市场下滑严重 美国汽车销量同比下降14.6%

2021-01-26 14:57:28