中国人民银行日前发布的7月份金融市场运行情况显示,7月份,债券市场共发行各类债券4.7万亿元;截至7月末,债券市场托管余额为109.4万亿元。中国人民银行金融市场司副司长高飞表示,今年前7个月我国共发行各类债券31万亿元,债券融资呈现“量增价降”的特点,较好地承担了支持实体经济发展的任务。

“根据央行公布的数据可以看出,我国债券市场托管余额近年来实现快速增长”,中航证券首席经济学家董忠云在接受《证券日报》记者采访时表示,其中,2016年-2019年,各年年末托管余额分别较上年增长了33.0%、16.2%、16.8%和14.7%。此外,截至7月末,我国债券市场托管余额较去年同期增长17.5%,增速较前两年有所加快。其中公司信用类债券增长明显,7月末托管余额同比增长26.13%,为支持实体企业融资、对冲疫情影响发挥了重要作用。

董忠云认为,在债券市场规模快速增长的同时,近年来我国债券市场创新力度也在不断增强,债券品种不断丰富,如专项债券、绿色债券、双创债券、项目收益债券、可续期债券、扶贫债券等,对完善我国多层次资本市场建设,强化金融服务实体经济发挥了重要作用。

“当然,无论是债券市场规模不断增长,还是各品种逐渐丰富创新,都离不开一系列举措的推动。”董忠云表示,“今年以来,我国在完善债券发行与退出机制、加强债券市场开放等方面推出了多项改革措施,有力地推动了债券市场的制度建设。”

董忠云逐一分析道,在完善债券发行方面,国家发展改革委于3月1日印发的《关于企业债券发行实施注册制有关事项的通知》明确,企业债券发行由核准制改为注册制。结合对于受疫情影响较大的企业和疫情防控重点保障企业开通新申报债券“绿色通道”的政策,实现了企业债券发行效率的显著提升,有助于进一步激发企业通过债券市场进行融资的积极性。

在债券退出机制方面,7月1日,央行会同国家发展改革委和证监会联合发布《关于公司信用类债券违约处置有关事宜的通知》,旨在加快完善规则统一的债券市场基础性制度,构建市场化、法治化的债券违约处置机制,以实现高效处置违约债券和更好地保护投资者合法权益。

在扩大开放方面,债券市场对内和对外开放齐头并进。7月19日,央行、证监会联合发布《中国人民银行中国证券监督管理委员会公告〔2020〕第7号》,同意银行间债券市场与交易所债券市场相关基础设施机构开展互联互通合作。旨在便利债券跨市场发行与交易,促进资金等要素自由流动,从而提升我国债券市场基础设施服务水平和效率,促进我国债券市场高质量发展。同时,债券市场对外开放程度不断加深,继去年我国宣布取消QFII和RQFII投资额度限制后,今年5月7日,央行和国家外汇管理局发布《境外机构投资者境内证券期货投资资金管理规定》,明确简化境外机构投资者境内证券期货投资资金管理要求,进一步便利境外投资者参与我国债券市场。7月3日,“债券通”开通三周年,央行相关负责人表示,下一步,将继续加强金融市场基础制度建设,持续提升债券市场深度广度。8月3日,央行召开2020年下半年工作电视会议提出,要坚定不移推动金融业稳妥有序开放,积极稳妥推进人民币国际化和资本项目可兑换,统一债券市场对外开放外汇管理政策。

“中国债券市场稳步发展,与中国完善资本市场制度、推进资本市场开放有关,特别是加快推动债券市场跨境互联互通,吸引境外投资者参与,提高债券市场的国际影响力和竞争力。不过,从目前情况来看,我国债券市场的开放度仍与发达国家有差距,境外投资者持仓占比(2019年底,境外投资者持有我国债券占比仅为2.5%)还远低于美欧日等经济体。”中国国际经济交流中心经济研究部副部长刘向东在接受《证券日报》记者采访时表示,接下来,还需进一步扩大债券市场开放,提升债券市场性价比,以吸引更多投资者。本报记者 昌校宇

-

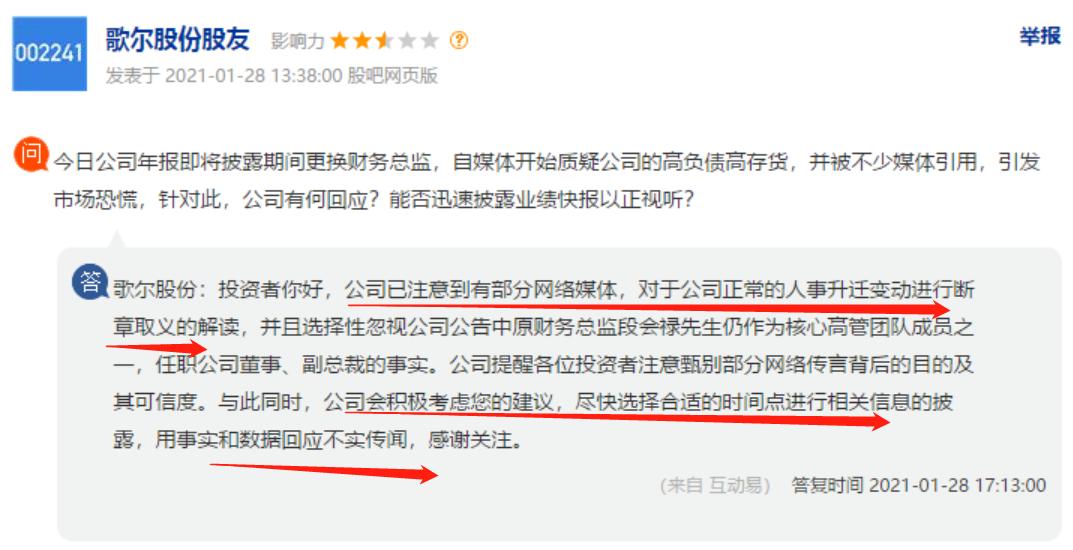

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下...

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下... -

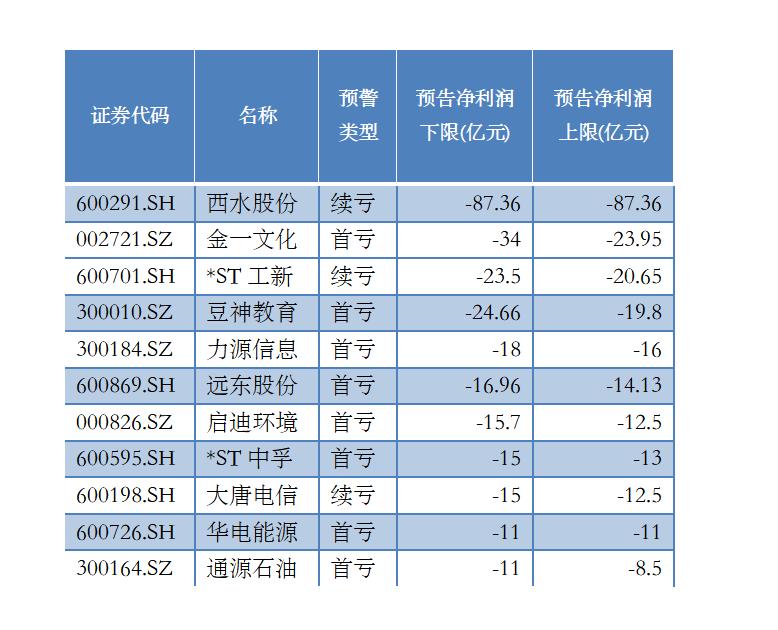

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电...

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电... -

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏...

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏... -

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京...

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京... -

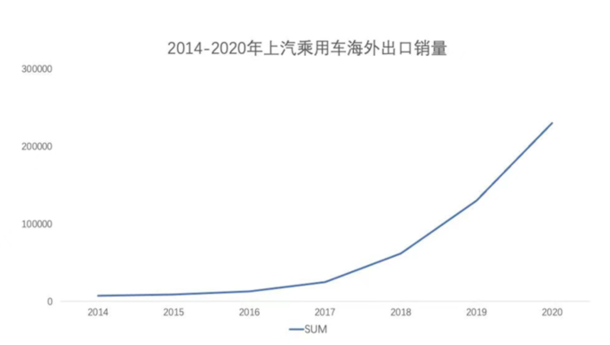

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

-

多只“茅”明星股全线下跌 茅台指数跌去了3.58%

2021-01-29 08:41:34

-

巨亏的连锁反应已出现 多因资产减值

2021-01-29 08:39:56

-

证监会同意5家企业创业板IPO注册 确定发行日程

2021-01-28 09:25:54

-

200亿巨额定增 A股“散户之王”又有大动作!

2021-01-28 09:24:47

-

全球汽车市场下滑严重 美国汽车销量同比下降14.6%

2021-01-26 14:57:28