6月29日下午,蓝月亮向港交所递交招股书,正式开启IPO冲刺之路。近日,消息称蓝月亮将于北京时间11月12日寻求香港IPO的批准。

招股书披露,2019年蓝月亮营收达到70.49亿港元,约合人民币62亿元(汇率1.1288),净利润为10.79亿元,约合人民币9.6亿元。2017年—2019年,蓝月亮营收分别为56.32亿港元、67.68亿港元、70.49亿港元,复合年增长率为11.9%。

经过多年发展,蓝月亮已经成为家喻户晓的民族品牌,也是家用清洁护理领域的龙头老大,品牌连续12年入选《中国500最具价值品牌》排行榜,并多次入选央视“国家品牌计划”。

在蓝月亮的所有产品中,最出名的当属洗衣液和洗手液,这是公司的两大拳头产品,在国内市场占比遥遥领先。

2009年至2019年,蓝月亮连续11年稳坐中国洗衣液市场冠军宝座。2019年,蓝月亮洗衣液销量达66亿元,占据国内洗衣液市场24.4%的份额。

2012年至2019年,蓝月亮洗手液连续8年蝉联中国洗手液销量冠军。2019年,蓝月亮洗手液销量达474.3万元,占据国内洗手液市场17.4%的份额。

以综合品牌实力计算,2011年至2020年,蓝月亮品牌在中国洗衣液市场和中国洗手液市场连续10年排名第一,是业内公认的“洗衣液一哥”,综合实力不容小觑。

公司洗衣液、洗手液、浓缩洗衣液产品于2017年、2018年及2019年分别在各自的市场中占据最大市场份额。

目前,高瓴资本对蓝月亮持股10%,是最大的外部投资者。外界由此猜测,蓝月亮若成功上市,高瓴资本将在坚守十年后迎来收获季,成为IPO背后的最大赢家。

蓝月亮面临的风险

当然,蓝月亮也面临着一些风险,包括营收增速放缓、市场竞争激烈等。

公司2019年度的营收增速为4.17%,较2018年度的20.17%明显放缓。此外,主营产品的市场份额与行业第二名差距较小,是蓝月亮面临激烈竞争的主要体现。

在国内的洗衣液市场,前五大企业2019年的市场份额合计为81.4%,其中蓝月亮以24.4%的市场份额位居第一,与第二名23.5%的市场份额差距不足1%。洗手液市场的情况类似,前两名2019年的市场份额分别为17.4%和17.0%。

由此可见,寻找新的增长点、拉开与第二名的差距是蓝月亮的两个重要课题。

-

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下...

多只“茅”明星股全线下跌 茅台指数跌去了3.58%外围股市大跌,叠加央行连续四天净回笼资金。两市主要指数今早大幅低开,开盘后,光伏、锂电池、芯片、新能源车等概念持续下... -

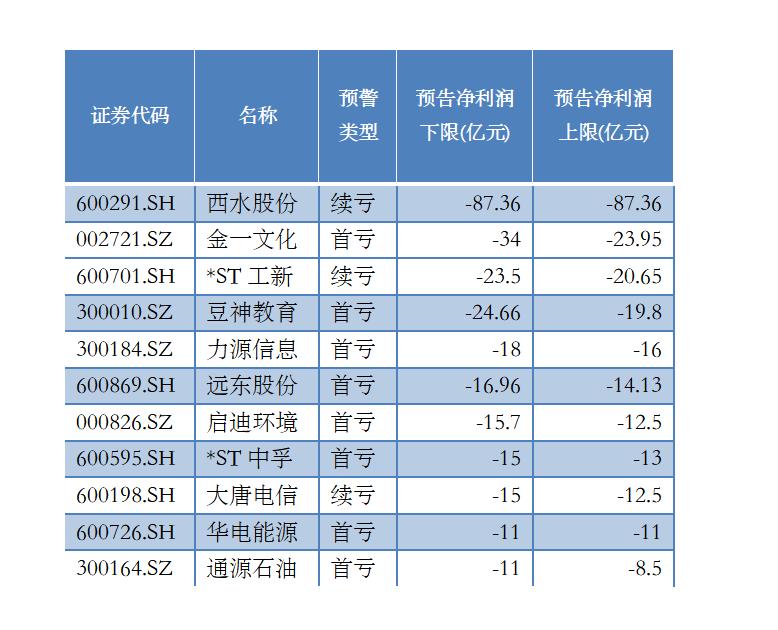

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电...

巨亏的连锁反应已出现 多因资产减值在抱团股分歧、市场探路的档口,一批业绩爆雷的风险股正在集中涌入。仅27日晚间,便有21家上市公司发布业绩预亏公告。中国电... -

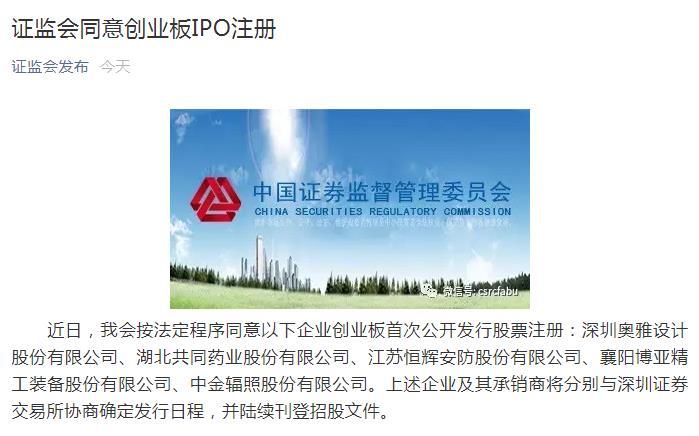

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏...

证监会同意5家企业创业板IPO注册 确定发行日程近日,我会按法定程序同意以下企业创业板首次公开发行股票注册:深圳奥雅设计股份有限公司、湖北共同药业股份有限公司、江苏... -

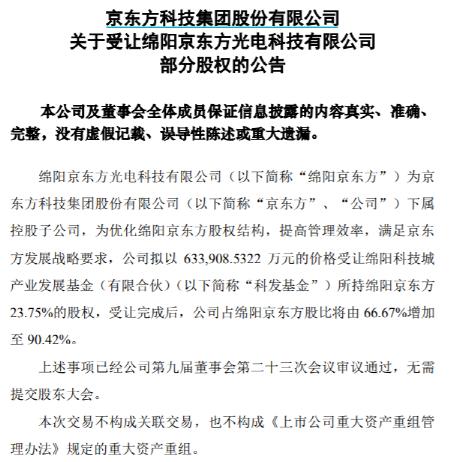

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京...

200亿巨额定增 A股“散户之王”又有大动作!最近一段时间,京东方A大动作不断。200亿元巨额定增刚抛出不到半个月时间,昨晚京东方A再提新收购,拟以63 4亿元受让绵阳京... -

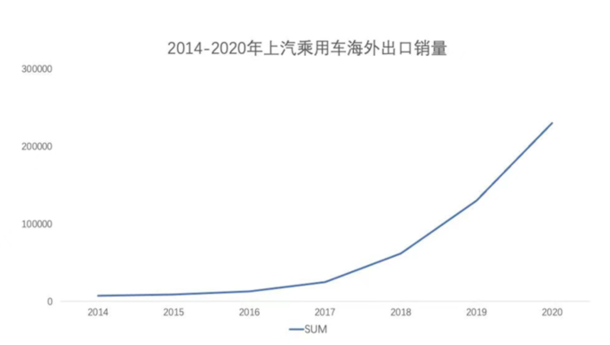

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

全球汽车市场下滑严重 美国汽车销量同比下降14.6%2020年,全球汽车市场下滑严重。数据显示,2020年美国汽车销量同比下降14 6%,日本汽车销量同比下降11 5%,法国、意大利等...

-

多只“茅”明星股全线下跌 茅台指数跌去了3.58%

2021-01-29 08:41:34

-

巨亏的连锁反应已出现 多因资产减值

2021-01-29 08:39:56

-

证监会同意5家企业创业板IPO注册 确定发行日程

2021-01-28 09:25:54

-

200亿巨额定增 A股“散户之王”又有大动作!

2021-01-28 09:24:47

-

全球汽车市场下滑严重 美国汽车销量同比下降14.6%

2021-01-26 14:57:28