新华财经上海1月13日电 近两年发展迅猛的量化私募,最近再迎监管。

量化私募人士透露,2021年12月部分托管方收到窗口指导,后续私募管理人在客户亏损的情况下不得计提超额收益部分的业绩报酬,而且计提完成后客户持有份额不能为亏损状态。近日,量化私募在备案新产品时,如果中国证券投资基金业协会(下称“中基协”或“协会”)发现该产品净值在1元以下可以计提超额业绩报酬,也会要求私募管理人重新修改基金合同。

多位业内人士表示,量化投资的发展空间广阔,参照成熟市场的发展规律,有效的行业规范必不可少,显著提升的监管关注度有助于行业的健康发展。

亏损就不能计提超额业绩报酬

近日,记者在采访中获悉,监管要求量化私募管理人在投资人亏损的状态下不能计提超额收益的业绩报酬。

“12月托管方告知我们收到了窗口指导,要求在基金合同中规定投资人绝对收益为负数的情况下,管理人不能计提业绩报酬,所以合同都要重新来做。”沪上一位百亿级量化私募人士透露。

记者获得的一份招商证券托管部1月制作的《近期产品备案政策及最新业务模式解读》PPT中也写到,指数增强产品在客户亏损的情况下不得计提业绩报酬,以前那种超过指数部分计提业绩报酬的做法已经属于不合规行为。与此同时,私募管理人需要确保计提超额部分的业绩报酬后投资人持有份额收益为正,也就是说,私募管理人提取业绩报酬后投资人也要处于正收益状态。

沪上一位百亿级私募总经理透露:“最近备案产品的时候,如果协会发现该产品净值在1元以下可以计提超额部分的业绩报酬,会要求重新修改合同。”

据上述百亿级量化私募人士介绍,指数增强策略是量化私募三大核心策略之一,其业绩报酬提取方式包括按照绝对收益计提和按照超额收益计提两种,后者就存在投资人亏损状态下还要计提业绩报酬的可能性。比如,中证500指数在某一时间段跌幅为20%,投资人购买的指数增强产品同期跌幅为10%,那么私募管理人就能提取10%超额收益部分的业绩报酬,但这对投资人来说是很难接受的。

渠道人士也坦言:“此前行业里有少部分量化私募是按照超额业绩来计提业绩报酬的,近两年有些客户想按照超额收益来计提,所以这样操作的量化私募就越来越多。不过在指数下跌时确实会引发争议,监管这一举动能够在一定程度上保护持有人利益。”

量化私募监管趋严

近年来一路高歌猛进的量化私募,越来越受到监管的重点关注。

有量化私募人士向记者透露,2021年四季度以来,公司在备案私募产品时会因为很多细节问题被退回。比如协会会询问“基金是否募集完毕,100万如何开展量化投资,是否备‘壳’?”“投资人具体情况是什么,是否是真实的投资人?”等,所以目前产品备案时间依旧比较长。

2021年11月,中基协还向私募基金管理人发布了《关于上线“量化私募基金运行报表”的通知》。《通知》发布后,量化私募基金管理人报送运行数据的频率从季度提高到月度。

同样是在11月,中证协也向券商下发了《关于开展证券公司量化交易数据信息报送工作的通知》,明确要求券商开展量化交易数据信息报送工作,以进一步掌握证券行业自营、资管量化策略和规模情况。

北京一位百亿级量化私募人士表示:“从国外成熟市场的发展规律看,量化投资的发展空间广阔,但目前投资人对量化策略的了解尚不够充分,部分量化私募的风格也比较激进,行之有效的行业规范必不可少。”

产品备案明显减速

在监管趋严的背景下,量化私募备案节奏明显减慢,头部量化私募管理人集中精力打磨“更锋利的剑”。

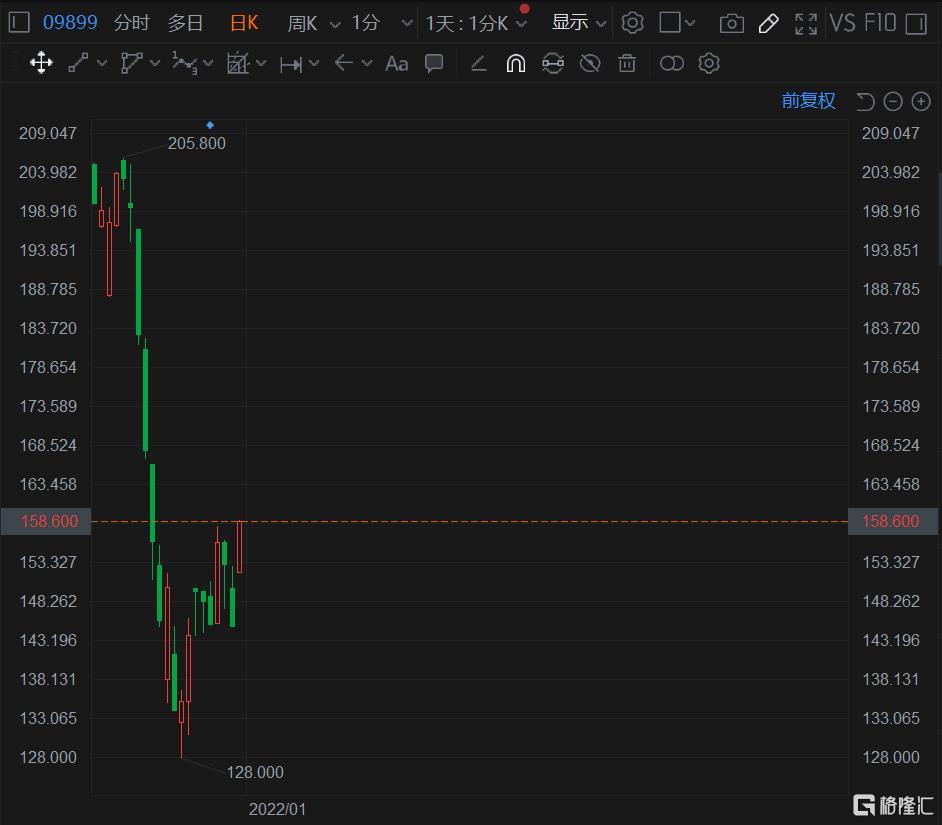

私募排排网最新数据显示,今年1月即将过半,但截至1月13日,量化私募备案新产品数量仅为52只,而2021年1月量化私募备案数量高达565只。另外,从月度数据来看,2021年四季度以来量化私募备案明显降温。据统计,2021年三季度量化私募月度备案数量均在1000只附近,但10月备案数量骤降至587只,11月和12月备案数量也仅为800只左右。

编辑:罗浩

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

-

南京市交警打造“合成服务”新模式面对社会发展新形势、群众企业新期盼,回顾过去的2021年,江苏省南京市公安局交警支队结合我为群众办实事实践活动,紧盯群众...

南京市交警打造“合成服务”新模式面对社会发展新形势、群众企业新期盼,回顾过去的2021年,江苏省南京市公安局交警支队结合我为群众办实事实践活动,紧盯群众... -

聚焦精细服务,强化办实事“执行力”自开展党史学习教育以来,图们市聚焦统筹谋划、精细服务、共驻共治、重点领域,强化办实事落实力、执行力、组织力、志愿力,...

聚焦精细服务,强化办实事“执行力”自开展党史学习教育以来,图们市聚焦统筹谋划、精细服务、共驻共治、重点领域,强化办实事落实力、执行力、组织力、志愿力,... -

好政策有好干部加持,村民才能过上好日子经历了春夏秋三个繁忙的季节后,冬日里的阳原县四十亩滩村,呈现出一年当中难得的宁静。村中央的主街道平坦整洁,两侧围墙粉...

好政策有好干部加持,村民才能过上好日子经历了春夏秋三个繁忙的季节后,冬日里的阳原县四十亩滩村,呈现出一年当中难得的宁静。村中央的主街道平坦整洁,两侧围墙粉... -

在小朋友心中播下垃圾分类的文明种子为了让孩子们从小树立环保意识,了解正确的垃圾分类知识,近日,南关区全安街道天乐社区联合辖区幼儿园开展以童心齐分类、携...

在小朋友心中播下垃圾分类的文明种子为了让孩子们从小树立环保意识,了解正确的垃圾分类知识,近日,南关区全安街道天乐社区联合辖区幼儿园开展以童心齐分类、携... -

大连市将打造东北亚科技创新创业中心市十六届人大及其常委会牢牢把握做好科技创新工作的指导思想和方针政策,坚持突出重点、连续跟踪、持续发力,合理运用视察、...

大连市将打造东北亚科技创新创业中心市十六届人大及其常委会牢牢把握做好科技创新工作的指导思想和方针政策,坚持突出重点、连续跟踪、持续发力,合理运用视察、...

-

南京市交警打造“合成服务”新模式

2022-01-07 10:22:39

-

聚焦精细服务,强化办实事“执行力”

2022-01-07 09:31:28

-

好政策有好干部加持,村民才能过上好日子

2022-01-07 08:26:46

-

在小朋友心中播下垃圾分类的文明种子

2022-01-06 16:52:04

-

大连市将打造东北亚科技创新创业中心

2022-01-06 14:23:23

营业执照公示信息

营业执照公示信息