尽管高管先后出手增持护盘,爱尔眼科股价还是继续走低。

1月13日,受高管连续增持消息影响,爱尔眼科股价开盘后一度上涨2.47%冲至37.72元/股,但由于抛压沉重,股价随之由红转绿,至收盘下跌1.96%,报收36.09元/股,创出近期新低。

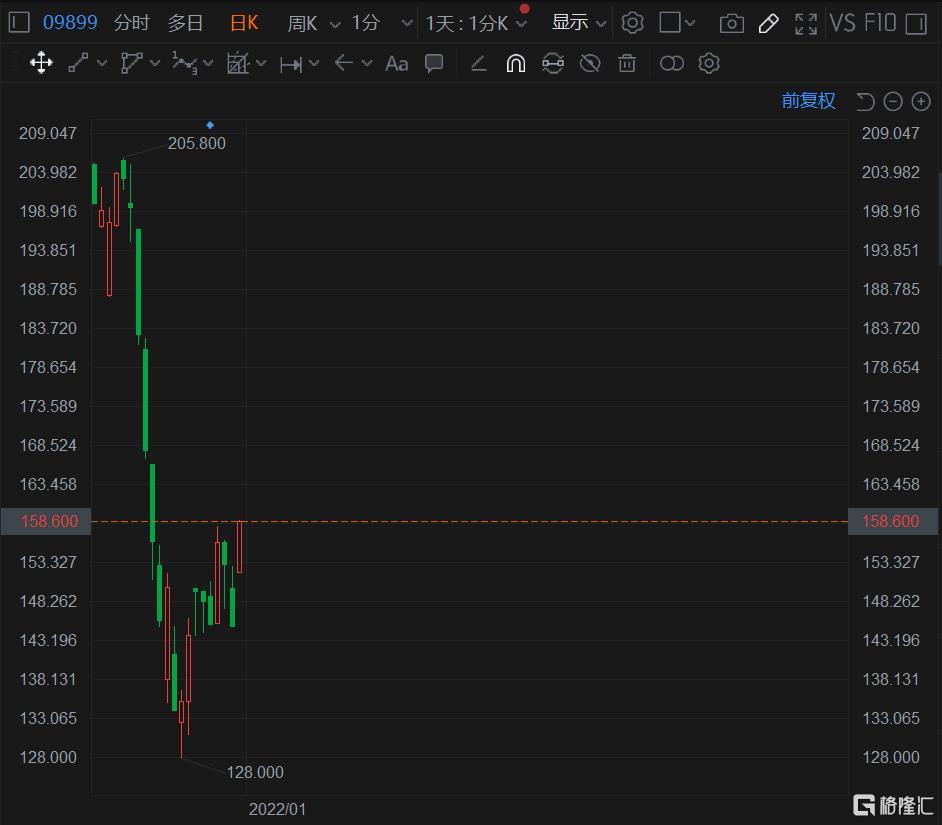

记者注意到,较2021年7月1日收盘价71.28元/股,爱尔眼科区间股价累计下跌幅度高达49.37%,几近腰斩,这也是爱尔眼科上市12年多来进入的最漫长的下跌通道。

艾芬医生持续爆料高压

爱尔眼科股价下跌备受关注的焦点,在于其与“抗疫医生”艾芬之间的风波持续升级。

1月6日,爱尔眼科股价突现6.6%的大幅下跌。当天,微博认证为“武汉市中心医院急诊科主任”的艾芬,曝光来宾爱尔眼科违规使用医保基金237万元被追回,随后又贴出表格,指称“爱尔眼科行贿”。

就在事件开始升级发酵的当天,爱尔眼科高管开始紧急护盘。

据1月6日晚间公告,爱尔眼科副总经理兼财务总监刘多元和董事、副总经理兼董秘吴士君,分别增持爱尔眼科股票10.28万股与5万股。

但爱尔眼科股价并未因此止跌。

艾芬继续曝光爱尔眼科,除1月6日至9日连续贴出爱尔眼科四份回扣明细表格,直指爱尔眼科在经营中存在向医生和国家公职人员“行贿”行为,还不断援引相关报道持续“炮轰”。

对此,涉事医院宿迁爱尔眼科医院1月9日晚间发布声明回应称,目前网传的信息,该院于2019年已按照董事会相关要求进行了整改,严肃处理了违规员工,并撤换管理团队。

但艾芬依旧穷追猛打,质疑称爱尔眼科医院擅长发表虚假的声明。她表示,既然2019年爱尔眼科董事会就已经要求整改,为何在2020年河北衡水爱尔眼科还有同样类似的行为被行政处罚?

根据艾芬贴出的截图,衡水市市场监督管理局曾对衡水爱尔眼科进行行政处罚,事由是该单位通过医生介绍患者,按手术费一定比例转账给推荐医生,处罚结果为罚款19万元,处罚生效期是2020年6月17日。

艾芬还在微博上指称,公职人员参与爱尔眼科经商、泉州爱尔眼科的金丽文在10家医疗机构多点执业、各地爱尔眼科医院正在加班加点地磨平财务数据、玉林市爱尔眼科同样存在给介绍患者的医生回扣等。

记者还注意到,艾芬通过微博披露的爱尔眼科文件,直言“业绩是王道”,并制定了网医转诊、全员营销等奖励政策,还通过联盟活动进行创收。

艾芬与爱尔眼科的纠纷,源于其质疑爱尔眼科对自己的白内障手术治疗不当,此后一年多时间“维权”无果。

艾芬甚至公开表示,爱尔眼科曾通过中间人联系她,希望可以花几百万和解,但被其拒绝。

对此,记者在1月12日和13日多次致电爱尔眼科,但其公开电话皆无人接听。

高管大手笔增持护盘

艾芬掀起的波澜,爱尔眼科至今还是沉默以对。

但1月6日至13日,股价累计下跌13.12%,爱尔眼科感受到了危机。

记者从信披渠道统计,1月6日至13日,爱尔眼科已经先后发布了4份高管增持公告,密集程度为其上市以来所罕见。

1月13日晚,爱尔眼科公告称,公司副总经理唐仕波和副总经理王丽华,分别增持5.5万股与13.42万股。

1月12日晚披露,爱尔眼科副董事长、总经理李力增持30万股,同时拟在6个月内以不高于50元/股增持不低于500万股。

而吴士君在与刘多元于1月6日共同增持后,1月11日再次增持1万股,并宣布在6个月内以不高于50元/股增持不低50万股。

记者据此统计,1月6日至13日,爱尔眼科加权均价为37.651元/股,上述5名爱尔眼科高管在此期间合计增持65.2万股,以其间加权均价计算的增持成本为2454.85万元。

而即使以上述加权均价进行增持,李力和吴士君尚需分别出资18825.5万元与1882.55万元。

但上述5名爱尔眼科高管虽属高收入,薪酬却远远无法覆盖增持支出。

爱尔眼科2020年年报显示,李力的年度税前报酬为105.72万元,吴士君是92万元,刘多元为68万元,王丽华是66万元,唐仕波为188万元。

“薪酬只是收入的一部分,比如李力除了是爱尔眼科的主要股东,还是控股股东爱尔投资的股东。”一位私募投资总监告诉记者。

对于增持的理由,上述爱尔眼科高管皆表示,基于对公司未来发展前景的信心以及对当前公司内在价值的合理判断,实施本次增持。

“目前来看,爱尔眼科股价陷入了欲振乏力的困境,不仅2021年下半年以来进入的投资者被套牢,即使是前几天增持的高管也出现了浮亏。”上述私募投资总监表示,“现在眼科赛道的竞争要比以前激烈多了。”

资料显示,2009年10月上市的爱尔眼科,当年营收和净利润分别为6.06亿元与9248.94万元,至2021年三季末,其营收和净利润分别达到115.96亿元与20.03亿元。

但爱尔眼科已经出现增长瓶颈。

2021年三季报表明,爱尔眼科在第三季度营收同比下滑3.48%,扣非后净利润同比下降5.38%,这是其上市以来首次出现第三季度业绩滑坡。

考验激励计划和定增

高管大手笔进行护盘的爱尔眼科,有两个重大事项与股价息息相关。

爱尔眼科于2021年4月推出2021年限制性股票激励计划,当年6月2日首次授予的激励对象总人数为4909人,首次授予数量为4754.61万股(未包括之后实施的10转2.97股),授予价格为20.71元/股。

上述激励计划首次授予的限制性股票,限售期为首次授予登记完成之日起12个月、24个月、36个月、48个月、60个月。

资料显示,5个月后的2022年6月,爱尔眼科首批解禁的限制性股票将有1232.95万股上市流通,其余将分期解禁,最迟至2026年9月(包括暂缓授予)。

而爱尔眼科上述限制性股票的业绩考核目标,是以2020年净利润为基数,剔除本次及其它激励计划实施所产生的股份支付费用影响后,2021年至2025年净利润增长率分别不低于20%、40%、60%、80%、100%。

2021年前三季度,爱尔眼科净利润同比增长29.59%,第一批限制性股票解除限售应该不成问题。

“激励对象的限制性股票需要资金成本,如果股价与授予价格相差不大,可兑现性较弱,无法达到预期激励效果。”一位上市券商资管人士对记者说,“从激励效果来说,当然是股价越高越好。”

此外,爱尔眼科正在计划定向增发不超过2.7亿股,再融资35.36亿元。

这次定增再融资,爱尔眼科于2021年3月推出,同年7月获得深交所受理,截至目前已经披露四次修订稿的募集说明书。

“现在的定增再融资基本都是竞价方式,对于上市公司控股股东来说,定增价越高越好,这样可以最大限度降低持股比例被稀释。”上述资管人士认为。

该人士还表示,高管护盘无可厚非,毕竟需要拿出真金白银,而且激励计划也与自己的利益紧密相连,“只不过,一个上市公司负面缠身之后,将可能带来更多的质疑和舆论、监管关注,从而引发连锁反应。”

编辑:罗浩

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

-

南京市交警打造“合成服务”新模式面对社会发展新形势、群众企业新期盼,回顾过去的2021年,江苏省南京市公安局交警支队结合我为群众办实事实践活动,紧盯群众...

南京市交警打造“合成服务”新模式面对社会发展新形势、群众企业新期盼,回顾过去的2021年,江苏省南京市公安局交警支队结合我为群众办实事实践活动,紧盯群众... -

聚焦精细服务,强化办实事“执行力”自开展党史学习教育以来,图们市聚焦统筹谋划、精细服务、共驻共治、重点领域,强化办实事落实力、执行力、组织力、志愿力,...

聚焦精细服务,强化办实事“执行力”自开展党史学习教育以来,图们市聚焦统筹谋划、精细服务、共驻共治、重点领域,强化办实事落实力、执行力、组织力、志愿力,... -

好政策有好干部加持,村民才能过上好日子经历了春夏秋三个繁忙的季节后,冬日里的阳原县四十亩滩村,呈现出一年当中难得的宁静。村中央的主街道平坦整洁,两侧围墙粉...

好政策有好干部加持,村民才能过上好日子经历了春夏秋三个繁忙的季节后,冬日里的阳原县四十亩滩村,呈现出一年当中难得的宁静。村中央的主街道平坦整洁,两侧围墙粉... -

在小朋友心中播下垃圾分类的文明种子为了让孩子们从小树立环保意识,了解正确的垃圾分类知识,近日,南关区全安街道天乐社区联合辖区幼儿园开展以童心齐分类、携...

在小朋友心中播下垃圾分类的文明种子为了让孩子们从小树立环保意识,了解正确的垃圾分类知识,近日,南关区全安街道天乐社区联合辖区幼儿园开展以童心齐分类、携... -

大连市将打造东北亚科技创新创业中心市十六届人大及其常委会牢牢把握做好科技创新工作的指导思想和方针政策,坚持突出重点、连续跟踪、持续发力,合理运用视察、...

大连市将打造东北亚科技创新创业中心市十六届人大及其常委会牢牢把握做好科技创新工作的指导思想和方针政策,坚持突出重点、连续跟踪、持续发力,合理运用视察、...

-

南京市交警打造“合成服务”新模式

2022-01-07 10:22:39

-

聚焦精细服务,强化办实事“执行力”

2022-01-07 09:31:28

-

好政策有好干部加持,村民才能过上好日子

2022-01-07 08:26:46

-

在小朋友心中播下垃圾分类的文明种子

2022-01-06 16:52:04

-

大连市将打造东北亚科技创新创业中心

2022-01-06 14:23:23

营业执照公示信息

营业执照公示信息