大潮退去,方知谁在裸泳。市场行情火热时,到处都是股神;随着市场情绪降温,很多人方才醒悟:股票定价的基准是企业价值。

知名投资人李录在《文明、现代化、价值投资与中国》中写道:“价值投资是我所了解的唯一能够为投资人带来风险加权后长期优异回报的一种投资方法。”

这一道理听着简单,但要落到实处却并不容易。身处于跌宕起伏的市场,能够遵从自己内心的声音,拿得住优质企业的投资人实则是少数。而广发基金程琨就是一名知行合一的价值投资者。

入行15年、管理基金8年以来,程琨耐心地从市场中寻找认知不充分、被错误定价的优质企业,在有较高安全边际时买入,通过长期持有获取超额收益。Wind统计显示,程琨自2014年9月4日起管理的广发逆向策略A,截至今年4月30日,累计回报224.58%,相比业绩基准和沪深300指数的超额收益分别达到145.09%和111.89%。

据悉,拟由程琨管理的新产品——广发价值增长混合型基金(A类:011866,C类:011867)于5月12日起在工商银行、广发基金直销等渠道发行。该基金将结合估值安全边际,精选具有综合比较优势、价值被相对低估的优质上市公司股票进行长期投资。

坚持深度研究 发现企业价值

资料显示,广发价值增长为偏股混合型基金,股票投资占基金资产的比例为60%-95%,其中,投资于港股通标的股票的比例不得超过股票资产的50%),自下而上挖掘A股、港股两市优质企业的投资机会。

针对选股标准,程琨表示会从定量与定性两个维度进行考量:一方面,通过ROIC、ROE、周转率等财务指标,衡量企业本身质量以及其在同行中所处位置;另一方面,通过深度研究企业组织架构、企业文化、竞争策略、商业模式等,综合评判企业护城河的宽度和深度,考察企业是否具有为社会持续创造价值的能力。

在投资过程中,程琨对企业的要求很高,他坚信优秀的企业及企业家是资产长期复利的真正来源;他坚持与优秀的企业为伴,分享企业成长带来的超额收益。体现在组合管理上,他管理广发逆向策略的26个完整季度中,有26只重仓股持仓周期达到4个季度(含)以上,其中4只重仓股持有时间超过10个季度,持有最长的达到21个季度。

秉持长期价值投资理念,程琨管理的产品在市场调整时比较抗跌,在市场上涨时也能有不错的超额收益。据Wind统计,截至4月30日,他在广发逆向策略A的任职回报224.58%,年化回报为19.34%。其中,在2016年年初受熔断冲击后取得了3.61%的正收益;在2018年调整市场,相较于沪深300指数获得了约10%的超额收益。

重视安全边际 严控风险

作为一名坚定的价值投资者,程琨不仅擅长挖掘被低估的优质企业,还严格控制投资风险,致力于提升持有人投资体验。

在他看来,高度重视安全边际是保证长期投资能够成功有效的第一步,也是最重要的投资原则。在选择备选标的时,程琨对估值要求很高,他反对简单地因为企业处在一个好赛道,就给以无限高的估值。他认为,共识和标签式的投资往往是有局限性的;再加上人认知能力的有限性,每笔有效的投资往往需要合理偏低的估值弥补不完美的认知。

“我在买入企业时尤其注重安全边际,在一定估值保护下,只要企业不犯大错,股价出现大幅下跌可能性比较小,增长主要基于企业时间价值的表达。”程琨表示,我们经常提到的安全边际和逆向投资,其本质是控制风险。

最近几个月,A股市场震荡盘整。程琨介绍,广发价值增长将充分利用市场波动,把握好建仓节奏,回避显著高估的市场热点,重视安全边际高且长期价值被错误定价的优质个股,在严控风险的基础上,力争为投资者创造长期稳健的投资回报。

值得注意的是,近年来,广发基金权益投资团队整体业绩可圈可点。海通证券数据显示,截至2021年3月31日,广发基金旗下权益类产品近2年绝对收益在权益类大型基金公司中高居榜首,近3年涨幅超100%的主动权益产品数量在权益类大型基金公司中排名第1。

-

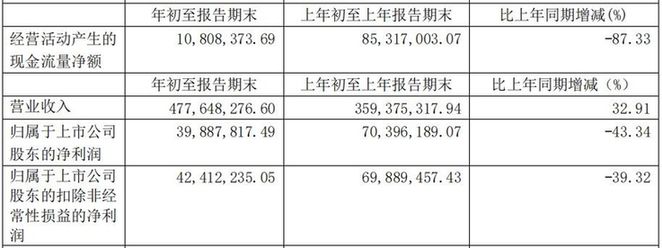

千禾味业今年一季度增收不增利 经营活动现金流净额大幅减少受销售费用大增拖累,千禾味业(603027)一季报净利大幅下滑。公司4月22日晚间披露的季报显示,今年1-3月,公司实现营业收入4 ...

千禾味业今年一季度增收不增利 经营活动现金流净额大幅减少受销售费用大增拖累,千禾味业(603027)一季报净利大幅下滑。公司4月22日晚间披露的季报显示,今年1-3月,公司实现营业收入4 ... -

被质疑涉嫌招聘歧视 B站启动调查近日,有消息称,B站在春招北邮高校学生时,面试官炫耀资产,还称北邮人眼界太低了 自己团队都是清北或者QS前三学生等,被质...

被质疑涉嫌招聘歧视 B站启动调查近日,有消息称,B站在春招北邮高校学生时,面试官炫耀资产,还称北邮人眼界太低了 自己团队都是清北或者QS前三学生等,被质... -

证监会严查离职官员不当入股IPO 涉及公司或叫停受理和暂缓审核传闻发酵仅一天,证监会19日晚间发文回应。上周末,有消息称,监管层启动严查证监系统原官员、前发审委员关联入股IPO项目,涉...

证监会严查离职官员不当入股IPO 涉及公司或叫停受理和暂缓审核传闻发酵仅一天,证监会19日晚间发文回应。上周末,有消息称,监管层启动严查证监系统原官员、前发审委员关联入股IPO项目,涉... -

受访应届生求职选择更多元 应届生在求职上要做好哪些准备受访应届生求职选择更多元稳定的工作、灵活就业和新兴领域都备受青睐春招正在进行中。在应届生和海归潮叠加因素的影响下,应...

受访应届生求职选择更多元 应届生在求职上要做好哪些准备受访应届生求职选择更多元稳定的工作、灵活就业和新兴领域都备受青睐春招正在进行中。在应届生和海归潮叠加因素的影响下,应... -

动辄要花上万元 种牙到底有多贵?牙齿断裂、牙齿松动、牙齿缺失怎么办?上医院种口牙吧,但当你拿到价格单时,会明白什么叫年轻时在牙齿上犯的错,终须加倍来偿...

动辄要花上万元 种牙到底有多贵?牙齿断裂、牙齿松动、牙齿缺失怎么办?上医院种口牙吧,但当你拿到价格单时,会明白什么叫年轻时在牙齿上犯的错,终须加倍来偿...

-

千禾味业今年一季度增收不增利 经营活动现金流净额大幅减少

2021-04-27 08:23:06

-

被质疑涉嫌招聘歧视 B站启动调查

2021-04-26 08:55:24

-

证监会严查离职官员不当入股IPO 涉及公司或叫停受理和暂缓审核

2021-04-20 08:35:00

-

受访应届生求职选择更多元 应届生在求职上要做好哪些准备

2021-04-15 08:30:35

-

动辄要花上万元 种牙到底有多贵?

2021-03-30 08:22:44