充分发挥资本市场功能,大有不达目的不罢手之意,兴民智通(002355.SZ)收购的恒心可嘉,但效果不佳。

5月17日午间,兴民智通突然发布停牌公告,原因是,公司正在筹划重大资产重组。

兴民智通于2010年2月9日登陆A股市场,11年多年来,公司筹划并实施了N次并购重组,其中标的还曾涉及市场热点工业大麻。

遗憾的是,频频溢价收购并未助力兴民智通飞黄腾达,反而是将其逐步推入困境。

年报显示,2020年,兴民智通实现的营业收入同比下降二成,归属于上市公司股东的净利润(简称净利润)更是亏损3.55亿元。

wind数据显示,上市以来,公司实现的净利润累计数为-0.63亿元。

兴民智通寄望本次重组脱困。本次重组标的武汉中科信维信息技术有限公司(简称“中科信维”)是一家无实质经营公司,其拟收购并持有新加坡公司PrecisionCapitalPte.Ltd(简称“PCPL”)100%股权,后者为全球知名硬盘驱动器制造商。

长江商报记者发现,早在2018年9月,A股公司乐通股份也曾筹划收购中科信维,剑指PCPL。

时隔两年多,中科信维仍未完成收购PCPL。兴民智通的本次重组胜算又有几何?

标的公司仍未完成目标公司收购

兴民智通的本次重大资产重组,具有较大的不确定性。

根据公告,兴民智通正在筹划发行股份及支付现金购买中科信维全部或部分股权,同时拟向不超过35名特定投资者非公开发行股票募集配套资金。

据披露,中科信维成立于2014年3月,注册资本21亿元,法定代表人杨帆。中科信维无实质经营,其主要资产为拟收购并持有的目标公司PCPL100%股权。PCPL主要从事硬盘驱动器等精密组件的研发、生产与销售,其主要客户为希捷、西部数据和东芝等知名机械硬盘制造商。本次重组的最终标的资产为PCPL公司100%股权。

中科信维共有5位股东,环渤海正宏、新余恒星创业投资管理中心(有限合伙)、新余瑞泰企业管理合伙企业(有限合伙)、赛禾投资、武汉密德龙商业咨询管理有限公司分别认缴出资额6.36亿元、4.2亿元、4.2亿元、4.2亿元、2.04亿元,分别持股30.29%、20.00%、20.00%、20.00%、9.71%。

兴民智通称,公司已与环渤海正宏、赛禾投资签署了《股权转让框架意向协议》,与标的公司其他股东的股权收购意向正在洽谈中。

由此可见,本次收购,兴民智通至少会拿下中科信维50.29%股权,成为其控股股东。

问题在于目标公司PCPL。这家公司是全球最大的机械硬盘精密零组件制造商之一,总部位于新加坡,其主营业务为HDD精密零组件的研发、生产与销售。同时,其还未为工业制造企业提供自动化设备的设计、集成与维护服务。

A股公司乐通股份早有收购PCPL之心。2018年9月10日,乐通股份发布重组预案,计划通过收购中科信维进而完成对PCPL收购。当时,其初步确定的交易价格为24亿元。

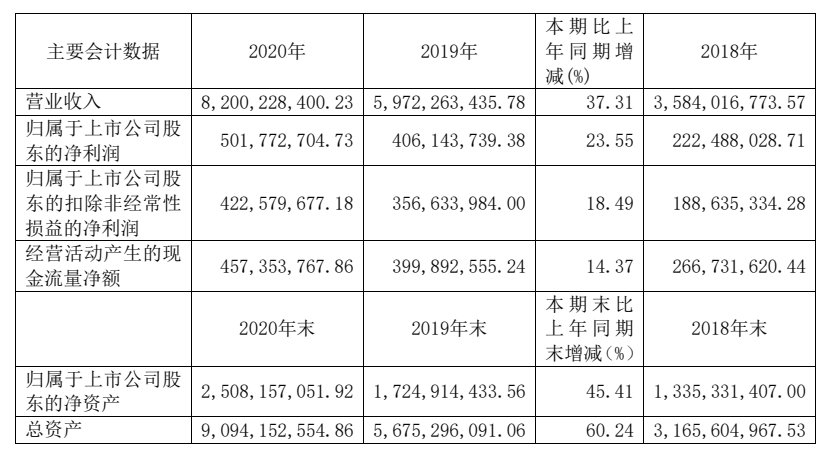

乐通股份当时披露的PCPL经营数据为,2016年至2018年上半年,其实现营业收入5.01亿美元、5.01亿美元、3.01亿美元,净利润为1303.9万美元、4135.1万美元、2534.9万美元。截至2018年6月30日,其账面净资产约为2.59亿美元。

2020年4月25日,乐通股份公告称,由于本次重组标的中科信维位于武汉,目标公司PCPL总部及主要经营实体位于新加坡、泰国等地区,主要供应商及客户位于北美及亚太地区,受新冠肺炎疫情、全球经济下滑预期等因素影响,标的资产未来经营发展存在不确定性,最终决定终止重组。

那么,时隔近三年,中科信维完成了对PCPL100%股权收购了吗?

兴民智通披露的信息显示,PCPL仍然是公司拟收购的目标公司。这意味着,兴民智通仍然未完成对目标公司收购,这给本次重组的成功增加了不确定性。

扣非净利已连亏三年

筹划收购PCPL,是兴民智通脱困的迫切需求。

兴民智通的经营现状有点糟糕。

2010年,兴民智通在中小板挂牌上市。上市之前的2006年至2009年,其营业收入从5.73亿元增长至10.68亿元,净利润从0.17亿元增长至0.78亿元,同比逐年增长。

上市第一年,其实现营业收入13.40亿元、净利润0.96亿元,分别同比增长25.47%、21.95%。2011年,业绩延续了快速增长的好势头,营业收入和净利润分别为15.08亿元、1.18亿元,同比增长12.57%、23.37%。

但是,2012年,公司营业收入和净利润分别为11.34亿元、0.63亿元,同比下降24.82%、46.54%。2013年,净利润有所反弹,但2014年、2015年又接连下降。2016年、2017年连续增长。

2018年,是兴民智通经营业绩标志性的一年,当年,公司实现的净利润为-2.60亿元,上市首次亏损。2019年,公司实现营业收入18.32亿元,同比下降3.05%,净利润为0.12亿元,勉强扭亏为盈。

2020年,公司实现营业收入14.65亿元,同比下降20.03%,净利润为-3.55亿元,再度亏损。

扣除非经常性损益的净利润(简称扣非净利润),2018年至2020年分别为亏损2.71亿元、0.32亿元、3.50亿元,连亏三年。今年一季度,其实现营业收入4.22亿元,同比增长65.74%,但扣非净利润仍然亏损0.12亿元。

从单个季度看,兴民智通的扣非净利润已经连续8个季度亏损。

兴民智通上市后,积极实施资本运作。

wind数据显示,兴民智通先后筹划收购飞驰汽车零部件60%股权、INTEST51%股权、广联赛讯21.4%的股权、九五智驾、英泰斯特等多家公司,交易总价达35亿元。不过,部分收购动作最终并未完成。

这些并购不乏高溢价。比如收购广联赛讯的溢价率达1256%,收购九五智驾增值率为663%。2019年,公司分别以350万元和3000万元受让昭通天麻35%股权和丰佑种植2%股权,上述两家标的都与工业大麻业务相关。其中,公司对丰佑种植增资溢价超过15倍。

溢价并购会形成商誉,上述并购不少未达到预期。公司披露,由于收购标的九五智驾2017年和2018年均没有完成承诺的业绩,兴民智通于2018年商誉减值1.73亿元。

兴民智通主要从事汽车钢制车轮的研发、生产和销售,属于汽车零部件制造业。上述并购标的业务涉及互联网软件与服务、信息科技咨询、工业大麻等,跨界并购整合难度较大,并未助公司实质性脱困。wind数据显示,上市以来,公司实现的净利润累计数为-0.63亿元。

长江商报记者发现,由于多采用现金收购,导致公司流动性不足。

截至今年一季度末,兴民智通账面货币资金只有1.37亿元,而其短期债务达7.52亿元,存在明显偿债压力。长江商报记者魏度

-

鸿门宴还是私了局?叶飞再点名恒泰证券两人继恒泰证券回应管宣事件后,前私募大佬叶飞5月17日午间再度在社交平台喊话恒泰证券。恒泰证券,你的上海分公司领导,周三晚上...

鸿门宴还是私了局?叶飞再点名恒泰证券两人继恒泰证券回应管宣事件后,前私募大佬叶飞5月17日午间再度在社交平台喊话恒泰证券。恒泰证券,你的上海分公司领导,周三晚上... -

叶飞点名城地香江 城地香江火速否认私募大V叶飞爆料市值管理黑幕事件持续发酵,多家上市公司与金融机构卷入。5月16日,叶飞在微博点名城地香江(603887 SH), 称...

叶飞点名城地香江 城地香江火速否认私募大V叶飞爆料市值管理黑幕事件持续发酵,多家上市公司与金融机构卷入。5月16日,叶飞在微博点名城地香江(603887 SH), 称... -

未按要求完成整改 工信部将对这90款APP进行下架据工信部网站消息,工信部13日发布了《关于下架侵害用户权益APP名单的通报》,通报指出,90款APP未按照要求完成整改,工信部...

未按要求完成整改 工信部将对这90款APP进行下架据工信部网站消息,工信部13日发布了《关于下架侵害用户权益APP名单的通报》,通报指出,90款APP未按照要求完成整改,工信部... -

公牛集团被反垄断调查 股价大跌说到插座品牌,公牛的名字可以说是家喻户晓。这个因为董事长喜欢NBA球队公牛而得名的品牌,却因为遭到反垄断调查而登上热搜。...

公牛集团被反垄断调查 股价大跌说到插座品牌,公牛的名字可以说是家喻户晓。这个因为董事长喜欢NBA球队公牛而得名的品牌,却因为遭到反垄断调查而登上热搜。... -

AI续写火了!我们写作“饭碗”还能保住吗?林黛玉大战孙悟空;孔融让梨因一个梨引发了血案;蒲松龄笔下的狼袭击了多个城市无人能敌;为孩子买橘子的父亲在月台摔倒暴毙……...

AI续写火了!我们写作“饭碗”还能保住吗?林黛玉大战孙悟空;孔融让梨因一个梨引发了血案;蒲松龄笔下的狼袭击了多个城市无人能敌;为孩子买橘子的父亲在月台摔倒暴毙……...

-

鸿门宴还是私了局?叶飞再点名恒泰证券两人

2021-05-18 09:03:02

-

叶飞点名城地香江 城地香江火速否认

2021-05-18 08:48:42

-

未按要求完成整改 工信部将对这90款APP进行下架

2021-05-14 09:27:12

-

公牛集团被反垄断调查 股价大跌

2021-05-14 08:57:00

-

AI续写火了!我们写作“饭碗”还能保住吗?

2021-05-14 08:55:23