在中国证券业协会发布的2020年业绩排名中,华宝证券净资产排第七十八名,且余下多项指标都排名靠后,甚至不予显示。而就是这样一家非上市券商,却拿下了证监会发布的“白名单”席位与公募基金投顾试点资格两份重磅“福利”,着实羡煞同僚。

作为中国宝武钢铁集团有限公司(下称“宝武集团”)旗下唯一证券公司,华宝证券的愿景是成为聚焦钢铁生态圈的特色券商。而眼下,华宝证券正在中金公司的辅导下冲刺IPO,纵观A股上市券商,甚至是登记在案的百余家券商,如此定位可谓别具一格。

华宝证券异军突起是否有望?该公司的发展规划又是如何,《华夏时报》记者向该公司董秘发去了采访函,并多次致电华宝证券,该接电人士均表示“董秘不在单位”,并留下了记者的联系方式。但截至发稿,本报记者仍未收到采访回复。

监管青睐下的“出圈”

在中国证券业协会发布的《证券公司2020年经营业绩指标排名情况》中,华宝证券相对靠后,其总资产排第七十四名,净资产排第七十八名,营业收入排第七十九名,净利润排名第七十一名,而由于“净资产收益率”仅公布位于行业中位数以上的公司,华宝证券在这一栏直接没有出现。

尽管排名不靠前,但作为小型券商,华宝证券却在其它场合正式“出圈”。今年5月28日,中国证监会公布的首批证券公司“白名单”中,华宝证券与28家券商共同分享这份“福利”。在业界看来,该名单是中国证监会对在公司治理、合规风控方面取得一定成效的券商的认可。

据悉,对于入选该名单的券商,证监会将取消部分监管意见书要求,同时对确有必要保留的监管意见书,简化工作流程,从事前把关转为事中事后从严监督检查。此外,创新试点业务的公司将从“白名单”中产生。

在这份名单中,有的头部券商罕见“失踪”,有的中小券商却黑马杀出,引来广泛关注。彼时,由于中国证监会会根据证券公司合规风控情况对“白名单”进行持续动态调整,市场认为,首次入选并不意味着就可以高枕无忧。

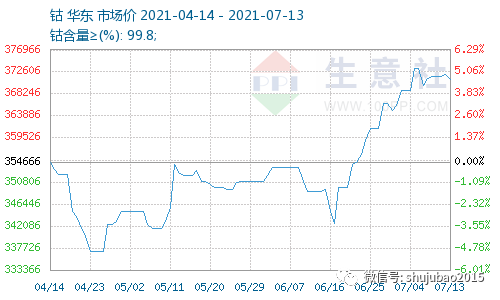

记者注意到,就在时过近两个月后,华宝证券在7月更新的“白名单”中再度出现,并未离席,尽管整个名单其它名额也未发生变动。就在欣喜之余,华宝证券再度拿下了新的殊荣,这一次仍是席位有限的名单,即证监会发布的基金投顾业务试点资格。

据悉,第二批申报基金投顾资格的证券公司一共22家,抛开自动放弃申请的两家,还有20家。7月9日,华宝证券与华西证券一同拿下了两个名额。至此,市场上仅有27家券商获得基金投顾试点资格。

基金投顾业务被视为代表未来财富管理发展方向的业务。山西证券非银行业金融分析师刘丽认为,从证券公司的角度来看,财富管理转型是实现高质量发展的重要抓手,也是提升核心竞争力的重要方面。获得基金投顾资格,有利于证券公司提供更个性化、定制化的金融服务。

对于获得基金投顾试点资格,华宝证券在其微信公众号指出,作为华宝证券财富管理业务发展的战略业务方向,华宝证券非常重视基金投顾业务试点资格的申报。

根据其介绍,早在2019年10月中国证监会下发《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》后,华宝证券就开始布局基金投顾业务试点资格申报,并迅速组建了由公司总裁牵头多部门协作的资格申报小组。对基金投顾的业务定位、业务发展规划做了详细研讨,同时开展了制度建设、组合策略建设、系统建设、人员配置规划等工作。目前华宝证券的系统建设已进入仿真测试,储备了多个组合策略,相应的组合策略、基金评价、基金研究、技术开发等人员已基本到位。

据《华夏时报》记者此前报道,目前多家券商正在陆续递交资格申报材料。业界有观点认为,基金投顾业务的陆续开展,将会加剧券业“强者恒强”的现状。而在这种“马太效应”的强化下,中小券商的生存将面临更多考验。

特色券商的突围

2017年,华宝证券在券商评级分类中获得BBB级,并于2018年回到A级,但到了2019年,该公司又下滑至BBB级,随后却又在2020年回到了A级阵营。可见,华宝证券在BBB级与A级两头跑。

而就是在此峰回路转中,华宝证券开启了新的道路——上市之路。今年3月16日,上海证监局网站公布辅导备案信息,华宝证券于3月12日起进入上市辅导期,辅导机构为中金公司,标志着该公司已全面进入上市申报前的冲刺阶段。

针对上市情况,华宝证券曾表示,将继续抓紧推进相关工作,力争早日实现上市目标,为公司进一步转换经营机制、完善公司治理、拓宽融资渠道、做强做优做大奠定基础。

眼下,华宝证券IPO是否能够顺利备受业界关注,其有几点风险遭到凝视。首先是业绩方面。据华宝证券财报显示,该公司近几年净利润波动较大。2016年至2019年,该公司净利润分别为1.73亿元、0.33亿元、0.48亿元、1.22亿元,2017年、2018年、2019年分别同比增长-80.92%、45.45%、154.17%。到了2020年,华宝证券实现营业收入774761853.11元,同比增长12.2%,实现归属于母公司所有者的净利润137347797.1元,同比增长15.78%。

此外,华宝证券还在近两年遭到了证监部门采取监管措施。记者注意到,2019年9月20日,证监会上海监管局公布了对华宝证券采取出具警示函措施的决定,经查,该局发现华宝证券股票质押业务部分项目融资用途管理不严格。

2020年6月23日,证监会再度发布公告,对华宝证券采取出具警示函措施的决定,经查,证监会发现华宝证券开展债券交易业务存在以下问题:一是债券自营业务投资决策、交易执行岗位混合操作;二是系统功能不完善,资管业务部分交易采用纸质审批,未及时查明并处置系统内交易类型保存错误、交易要素不一致、数据重复等情况;三是合规部门未有效监控债券交易询价记录内敏感信息。

据华宝证券官网显示,该公司成立于2007年,注册地上海,注册资本金人民币40亿元,是经中国证监会批准,依法注册登记,具有独立法人资格,实行自主经营,独立核算,自负盈亏的股份有限公司,该公司股东为华宝投资有限公司和华宝信托有限责任公司。

华宝证券是宝武集团旗下唯一证券公司,是继华宝信托、华宝兴业基金后,宝武集团金融体系的又一重要组成部分。据公开资料显示,华宝证券现任董事长为胡爱民,生于1973年,2019年12月18日,上海证监局核准了其证券公司董事长类人员任职资格,也就是说,胡爱民在华宝证券已主事了有一年半的时间。

从履历上看,胡爱民曾先后历任宝钢集团投资并购主管、副总经理兼财务顾问首席经理;华宝投资资本运营部副总经理;宝钢集团资本运营部副总经理、总经理;宝钢集团投资管理部总经理;中国宝武投资管理部总经理等职。

据悉,宝武集团系一家讲究“绿色”的央企。在该公司官网上,中国宝武表示,公司将绿色作为企业的生命底色和战略基色,大力推进绿色低碳发展,大力推进绿色钢铁精品制造,大力推进智慧制造支撑绿色发展。2021年1月,中国宝武在钢铁行业率先发布碳减排宣言:2023年力争实现碳达峰,2050年力争实现碳中和。

背靠宝武集团,华宝证券高级副总裁郑亮曾表示,作为一个成长级的证券公司,华宝证券的愿景是成为聚焦钢铁生态圈的特色券商。而纵观A股上市券商,甚至是登记在案的百余家券商,如此定位可谓别具一格。

独立经济学家王赤坤在接受《华夏时报》记者采访时说道:“从需求端看,市场对券商的需求,不再局限于基本的经纪、投行、发债、财顾等,开始转向更专业、更周到、更精细、更多样化等券商需求,多元化的资本服务升级出现。从供给端看,在券商整体行业红利消失,行业竞争非诚激烈的情况下,单靠运营已经无力推动主营业务增长,大家纷纷在战略层面展开角逐,多元产品升级、多元创业和多元并购。”

王赤坤认为,根据市场细分和多样化市场需求,券商正进入到不同的细分市场中,有的如富途、老虎、东方财富等券商,在技术上进行创新,推动互联网化,有的则在功能上升级,有的则细分出更多的市场,有的则玩起了噱头概念。华宝证券则成为聚焦钢铁生态圈的特色券商。

记者留意到,在特色券商愿景的目标下,华宝证券发布过“钢铁生态圈行业研究年度报告”系列蓝皮书。截至7月15日,华宝证券已经开展了八场碳中和系列主题交流会。

此外,记者还发现,2020年12月21日,中国证监会核准了华宝证券的保荐业务资格。有业界人士告诉记者,华宝证券获得保荐资格,在其辅导下,后续将给更多有志于进入A股的聚焦绿色环保的企业带来一定影响。

华宝证券对此表示,后续将重点推进集团内拟上市公司的保荐业务,通过不断参与集团内项目形成专业口碑,实现公司投行业务的战略价值。同时,加大外部投行业务的开拓力度,实现品牌和收入。

“绿色”愿景加之IPO冲刺上市,王赤坤认为,华宝证券可以通过上市建立战略防线,并可以通过资本市场解决经营市场战略升级问题。

在胡爱民的带领下,华宝证券是否能顺利晋升上市公司一员?其面对券商行业的激烈竞争,寻求差异化发展是否行之有效?《华夏时报》记者将继续关注。记者 林坚 陈锋 北京报道

-

中公市值(002607.SZ)缩水超200亿 教育赛道已无千亿市值公司!节节败退。随着中公教育(002607 SZ)市值蒸发超200亿元,教育全赛道已经无千亿市值公司。本周(7月10日-7月17日),教育概念股T...

中公市值(002607.SZ)缩水超200亿 教育赛道已无千亿市值公司!节节败退。随着中公教育(002607 SZ)市值蒸发超200亿元,教育全赛道已经无千亿市值公司。本周(7月10日-7月17日),教育概念股T... -

医改政策全面试点 CRO概念、医疗器械跌幅居前截至本周五(7月16日)收盘,上证指数跌0 71%,报3539 30点,深证成指跌1 30%,报14972 21点,创业板指跌2 96%,报3432 65点。北上资金今日净

医改政策全面试点 CRO概念、医疗器械跌幅居前截至本周五(7月16日)收盘,上证指数跌0 71%,报3539 30点,深证成指跌1 30%,报14972 21点,创业板指跌2 96%,报3432 65点。北上资金今日净 -

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位...

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位... -

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T...

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T... -

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股...

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股...

-

中公市值(002607.SZ)缩水超200亿 教育赛道已无千亿市值公司!

2021-07-19 08:50:56

-

医改政策全面试点 CRO概念、医疗器械跌幅居前

2021-07-19 08:47:22

-

创业板指飙涨创6年新高 指点位逼近沪指

2021-07-13 08:26:11

-

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元

2021-07-12 08:31:24

-

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿

2021-07-12 08:23:06