8月17日,沪深两市三大股指下跌超过2%。然而,表现一直郁郁寡欢的券商板块却格外抢眼。早盘开盘不久,东吴证券率先封板,西部证券、南京证券、中泰证券紧随其后。尽管午后市场整体出现跳水,券商板块整体下跌仅为0.2%。

据同花顺iFinD统计显示,在主力流入的前十大排名中,东吴证券、西部证券位居其中,主力资金净流入共计6.71亿元。截至当日收盘,东吴证券股价报收9.63元,上涨8.69%,西部证券股价收于8.26元,上涨7.41%,成为板块上涨绝对的主力。

不过,“券茅”东方财富下跌3.76%,主力资金大幅流出,位居跌幅榜第一,对板块形成一定拖累。

多位专业人士在接受《华夏时报》记者采访时表示,券商板块的低估值和稳定的业绩无疑在市场出现剧烈调整时起到了定海神针的作用。随着即将到来的中报密集披露,整体板块的投资价值将会再次显现。

国泰君安证券发布的最新报告指出,券商板块在A股市场中扮演着“行情发动机”的角色。当前A股市场蓄势待发,券商板块行情开始发酵。在宏观基本面层面,国内流动性合理充裕,政策面松紧适度,利于市场持续慢牛行情。在市场层面,市场风险偏好回升,交易活跃度持续提高,行情一触即发。在这种背景下,8月份已经进入了券商板块的最佳配置窗口期,预计9月以后市场将在券商带领下走出新一轮的上涨行情。

A股大幅回调

市场的下跌再次让投资者猝不及防。8月17日,沪深两市三大股指全线下跌,其中,创业板指下跌最大为2.34%,深证成指下跌2.33%,上证综指下跌2.00%。行业普遍收绿,消费、医药、科技制造等主线板块纷纷深度回调,北向资金净流入超11亿,两市成交1.3万亿。

华夏基金分析认为,7月份国内经济数据低于预期,社融略显疲软,短期基本面压力是17日市场调整的主要原因。全球疫情形势扩散加剧的情况下,疫情的反复持续成为短期影响基本面最大的不确定因素,市场避险情绪有所升温,对消费等行业情绪影响偏负面。

同时,流动性方面市场出现了担忧。央行并未下调MLF利率。此外,市场预计美联储大概率仍将在8月或9月对收紧财政刺激(Taper)前瞻指引,年底或正式启动Taper。若工资增长持续超过潜在水平,不排除美联储在中期维度加快收紧货币政策的可能。

华夏基金认为,在经过前期反弹和修复后,预计指数将进入区间运行态势。近期市场受宏观因素影响出现了一些波动,但是,对于当前的市场环境,大势观点不必悲观。因为基本原理是景气周期向下有支撑,维持大势震荡的判断不变。

华夏基金预计,下半年宏观政策边际放松的概率较大,政策的支持力度和刺激方案有望加强。在政策对冲下,对于流动性不必过度悲观,同时企业盈利保持较快增长,市场并不存在大幅调整的空间。同时,市场交易景气度的逻辑未变,继续看好周期加成长两大核心主线。

券商股有望崛起

17日,市场的整体下滑,券商板块的低估值吸引了主力资金的关注,整体板块微跌且跑赢大盘。

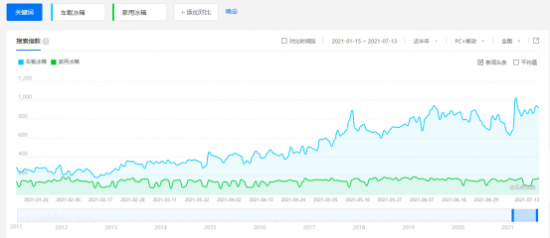

在国泰君安证券看来,从板块轮动角度来看,自2020年7月以来,券商板块持续震荡下跌,调整时间长达1年,机构持仓也已经处于新低位置,后市易涨难跌。结合估值看,券商板块已经充分调整到位,在风格轮动的结构性行情中存在补涨机会,目前已经进入行情启动的酝酿期。

山西证券非银行业分析师刘丽认为,券商业绩持续向好。从全行业来看,139家证券公司2021年上半年度实现营业收入2,324.14亿元,同比增长8.90%;实现净利润902.79亿元,同比增长8.58%。125家证券公司实现盈利。从已披露上半年年报的上市公司来看,行业业绩持续向好。

刘丽分析,证券板块估值持续低位。从近一年的走势来看,证券板块跑输沪深300近20%。行业估值(市净率)为1.7倍,为一年来估值区间的19%分位。从个股上来看,2021年以来,除了新上市的财达证券,东方财富、东方证券、兴业证券、锦龙股份成为仅有的4支上涨个股。财富、资管等业务有相对优势的券商,个股表现良好。

从长期来看,证券公司是资本市场最重要的中介机构之一,直接受益于直接融资比例提高的监管红利。在监管的引导下,做优做强,聚焦主业,提升核心竞争力已成为行业共识。轻资产业务是提升估值的关键。财富、资管等轻资产业务对资本金依赖较小,边际成本更低,整体风险相对较小,有利于熨平业绩波动,市场估值较高。

“从二级市场走势来看,轻资产业务有优势的券商更受市场青睐,有较高的溢价。建议关注业务全面领先的龙头券商、建议关注轻资产业务有较高护城河的券商。”刘丽称。

华创证券分析师徐康认为,8月下旬将迎来中期业绩密集披露。市场行情虽有所下行,但预计合并口径下行业总营收增长10%,净利润增长9.5%。

徐康分析指出,预计全行业经纪业务向财富管理转型加速,代销金融产品业务收入预计同比增加120%,代理买卖证券业务(含席位租赁)收入同比增加15%;上半年监管收紧对IPO业务监管,IPO堰塞湖现象短暂出现。投行业务收入预计同比+18%。监管对IPO审核的收紧虽短期影响投行业务收入增长,但有利于投行业务的长期良性发展。

同时,母公司口径资管业务预计同比增长1.2%,合并口径下资管业务预计同比增长32%。2021年是资管新规对通道业务改造的最后一年,全行业去通道业务进入尾声,母公司口径资管业务有所承压。上半年市场虽景气度有所下行,但公募基金资产净值仍实现环比11%的增长,合并口径下资管业务有望高增。

此外,徐康指出,市场景气度有所下行,全行业权益类自营资产或有所亏损,但行业去方向化改造及固收类资产占比提升,自营业务收入或将保持总体稳定;股质业务收入预计同比-35%:全行业股票总质押市值有所降低,股质业务规模预计将持续压降。另外,头部券商净利润增速将高于行业平均。记者 王兆寰 北京报道

-

三大股指重挫券商板块微调 A股大幅回调8月17日,沪深两市三大股指下跌超过2%。然而,表现一直郁郁寡欢的券商板块却格外抢眼。早盘开盘不久,东吴证券率先封板,西部...

三大股指重挫券商板块微调 A股大幅回调8月17日,沪深两市三大股指下跌超过2%。然而,表现一直郁郁寡欢的券商板块却格外抢眼。早盘开盘不久,东吴证券率先封板,西部... -

翰博高新(833994.NQ)发布转板公告 市值40亿精选层半导体龙头进军创业板8月13日晚间,在首家新三板精选层企业观典防务(832317 NQ)官宣转科创板上市的第二天,又一家公司翰博高新(833994 NQ)发布了...

翰博高新(833994.NQ)发布转板公告 市值40亿精选层半导体龙头进军创业板8月13日晚间,在首家新三板精选层企业观典防务(832317 NQ)官宣转科创板上市的第二天,又一家公司翰博高新(833994 NQ)发布了... -

国金证券启动定增“被误读”下跌超5% “券茅”遭外资唱空20家券商反唱多周跌幅靠前的券商一周来(8月9日-13日),A股震荡持续,券商股的表现依旧乏善可陈,没有新能源概念股神一般的追捧,券茅东方财...

国金证券启动定增“被误读”下跌超5% “券茅”遭外资唱空20家券商反唱多周跌幅靠前的券商一周来(8月9日-13日),A股震荡持续,券商股的表现依旧乏善可陈,没有新能源概念股神一般的追捧,券茅东方财... -

植物肉站上风口:融资潮火热,广东植物肉企业数量最多近日,瑞幸咖啡与深圳植物肉品牌星期零官宣合作,推出选用植物火腿片的餐点新品。这是继奈雪的茶、喜茶、肯德基、麦当劳等品...

植物肉站上风口:融资潮火热,广东植物肉企业数量最多近日,瑞幸咖啡与深圳植物肉品牌星期零官宣合作,推出选用植物火腿片的餐点新品。这是继奈雪的茶、喜茶、肯德基、麦当劳等品... -

观典防务(832317.NQ)精选层“无人机”龙头开启转板 股价爆拉两成8月11日晚,新三板精选层迎来了首家官宣转板的企业——观典防务(832317 NQ)。公司公告申请向上海证券交易所科创板转板上市,...

观典防务(832317.NQ)精选层“无人机”龙头开启转板 股价爆拉两成8月11日晚,新三板精选层迎来了首家官宣转板的企业——观典防务(832317 NQ)。公司公告申请向上海证券交易所科创板转板上市,...

-

三大股指重挫券商板块微调 A股大幅回调

2021-08-18 09:29:42

-

翰博高新(833994.NQ)发布转板公告 市值40亿精选层半导体龙头进军创业板

2021-08-16 08:25:30

-

国金证券启动定增“被误读”下跌超5% “券茅”遭外资唱空20家券商反唱多

2021-08-16 08:21:11

-

植物肉站上风口:融资潮火热,广东植物肉企业数量最多

2021-08-13 10:03:09

-

观典防务(832317.NQ)精选层“无人机”龙头开启转板 股价爆拉两成

2021-08-13 08:41:04