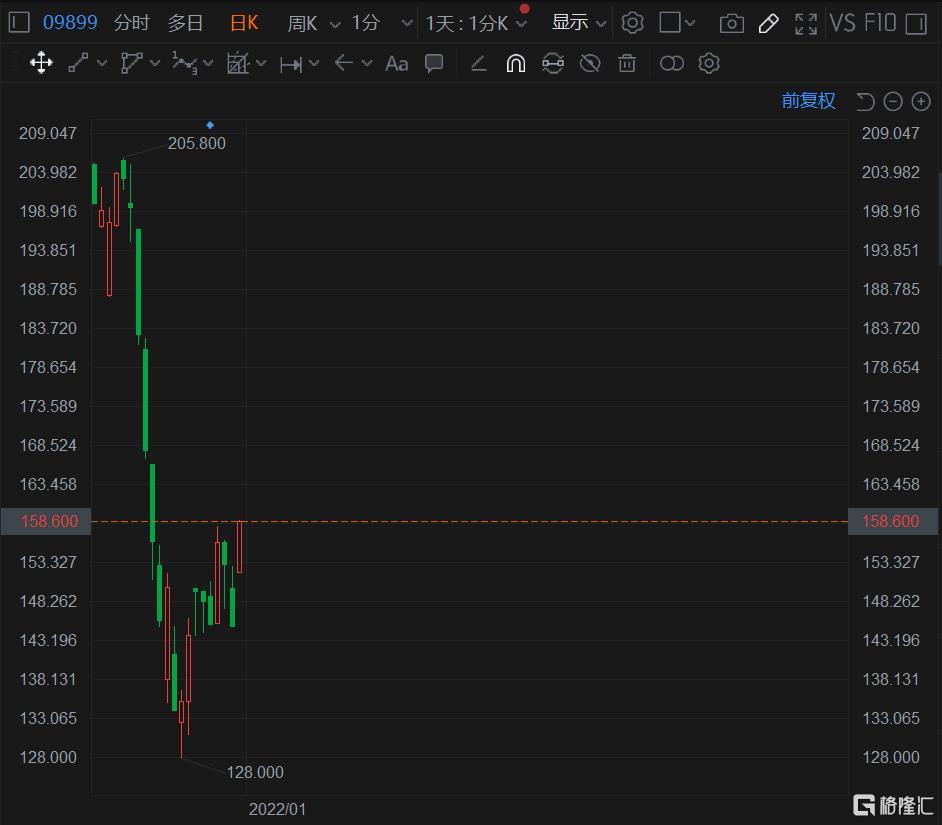

开年以来市场调整,大批主动权益基金净值遭遇回撤。

记者统计数据显示,今年以来至3月2日,770只(分份额统计)普通股票型基金中有734只均为亏损状态,占比超过95%。

在这个背景下,近期成立的基金也出现了不同建仓策略。

据记者了解,年初一些新发基金成立后建仓节奏已经相对缓慢。

“开年以来市场调整,建仓节奏确实有所放缓。”3月3日,北京一位管理一只新成立一个月左右的权益基金的基金经理告诉记者,“不过近期市场有所企稳,可以稍微加快一些建仓节奏。”

基金净值回撤

根据记者统计,今年以来截至3月2日,普通股票基金的平均收益为-8.97%,平均最大回撤超过11%;偏股混合型基金的平均收益为-8.75%,平均最大回撤为10.52%。

整体来看,今年以来截至3月2日,在近6000只(分份额统计)主动权益基金中,有100只基金的最大回撤超过20%。

主动权益基金中回撤最大的是东方人工智能主题,该基金在这段时间内的最大回撤为-28.4%。而今年以来截至3月2日,这只基金已经亏损超过22%。

2021年四季报数据显示,这只基金重仓股包括三七互娱、完美世界、世纪华通、芒果超媒等个股,前十大重仓股在2021年四季度区间内均为收涨,其中中文在线涨幅接近170%。

然而今年以来,该基金重仓的多只个股股价走势急转直下。譬如中文在线,截至3月3日,其2022年下跌超过33%、完美世界跌超35%、芒果超媒跌近42%。

从收益来看,今年以来跌超20%的基金还有南方产业智选、中邮战略新兴产业、恒越品质生活、中信建投医药健康、银华体育文化、长城久祥、同泰远见以及中邮健康文娱。

几只基金年内回撤亦均超过20%。

“今年到目前为止的关键词是低估值、周期、成长,去年的关键词是中小盘、成长、周期。” 海富通基金量化投资部基金经理陈林海表示。

其认为,今年以来,宽基指数表现差距不大,大小盘风格不是核心矛盾。

也是因此,风格切换之下热门赛道轮番调整。一些在2021年业绩表现突出的基金,在今年开年即遭遇回撤,收益排行榜单则已完全打乱。

数据显示,今年以来截至3月2日,万家宏观择时多策略成为主动权益基金的收益冠军,该基金年内回报为19.55%,其次则是万家新利,该基金年内回报为18.4%。

这两只基金均由黄海担任基金经理,从持仓上来看其偏好低估值,两只基金均重仓房地产和能源板块。

相反,这两只基金在2021年则为亏损状态,两只基金分别亏了9.18%和3.18%。

“1月份至2月初市场面临经济下行压力大,但对稳增长效果的怀疑无法证伪的阶段,杀的是盈利预期及估值端的风险偏好,因此短期市场出现较为明显的下行。”陈林海表示。

新基金建仓趋缓

在基金净值遭遇大幅回撤的同时,新发基金的建仓节奏也出现放缓的趋势。

据梳理,在可统计的304只(分份额统计)今年以来成立的主动权益基金中,有170只基金的净值波动幅度尚不超过2%。

这其中成立最早的基金成立时间在1月5日,在1月份成立的基金共有100只。

其中不乏知名基金经理管理的基金。譬如冯明远管理的信达澳银智远三年持有、韩创管理的大成聚优成长、李晓星管理的银华心选一年持有、陶灿管理的建信沃信一年持有、任相栋管理的兴证全球合衡三年持有、韩广哲管理的金鹰时代先锋等等。

从受访基金经理的反馈来看,多位基金经理因考虑市场情况而对于新基金的建仓有所放缓。

上海一位基金经理表示其更看重配置的整体安全性。“建仓会重点以中证800的表现作为压力测试参考。整体上,在建仓期的3个月内,在3~12周的时间采取以时间等权方式建仓。”上述基金经理告诉记者。

不过,不同风格策略以及不同行业的基金经理对建仓节奏的把握也有差异。

一位长期跟踪新能源、环保板块的基金经理受访指出,“站在当下时点,绿电板块就是较好买点,在建仓或加仓的角度上可以采取积极的策略。”

其认为,目前电价逻辑的进展比此前预期的更好。一方面,全国统一电力市场政策出台,2025年初步市场化、2030年建成市场化的时间节点明确,新能源发电将提升市场化比例,市场化的推进将进一步提升新能源发电资产的回报率;另一方面,煤电电价受到煤价的强力支撑,新能源发电、核电市场化的部分也跟随火电电价上涨。

“当前位置绝大部分绿电公司的股价,跟去年底的股价位置是一样的,市场并没有进一步定价,其次最近3个月绿电板块的积极变化也没有定价。目前主要的电力标的在2022年PE只有10倍水平,仍然非常便宜。”前述基金经理表示。

从数据来看,也有多只新基金建仓相对较快。

譬如肖瑞瑾管理的博时回报严选,该基金在今年2月8日成立,截至3月2日,该基金的净值涨幅超过3.5%;1月25日成立的东吴新能源汽车,净值涨幅也超过3%。

而按照前述基金经理说法,目前市场企稳或可加快建仓节奏。

多只基金募集失败

对于上周以来的市场变动,广发基金指出,上周市场出现了一定程度的“风格切换”,年初以来表现较弱的成长风格出现反弹,而前期表现好的低估值行业表现靠后。

其原因则包括,一是市场对美联储紧缩预期的降温带来美债实际利率的走弱;二是信贷放量、交易调整结束后市场悲观情绪改善,“防御”诉求有所下行;三是稳增长板块的高频数据未得到验证,而高景气成长板块的盈利预期在改善。

不过,市场对于后续成长及价值风格走向如何仍有一定分歧。

“在稳增长政策仍在加码,国内信贷结构未现明显改善迹象之前,预计市场仍将遵循稳增长路径演绎,对于价值股的偏好仍将更强。短期的成长股反弹参与难度较大。”中欧基金认为。

事实上,从公募基金发行来看,市场依旧热度不高。

3月2日,创金合信甄选宣告募集失败。至此,今年以来募集失败的基金上升至6只。

创金合信甄选是一只偏债混合基金,该基金于2021年12月13日开始募集,2022年2月28日募集期满。

此前已经发行失败的5只基金则是德邦锐丰、宝盈鸿翔、平安中证港股通消费主题ETF、同泰同享以及中银证券国证新能源车电池ETF。分别是两只债券型基金、两只ETF、以及同样为偏债混合基金的同泰同享。

数据显示,今年以来截至 3月3日,公募基金总发行数量为1142.27亿份,平均发行数量仅8.16亿份。

编辑:罗浩

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

-

移风易俗带来全新而别样的年味儿新年伊始,万象更新。随着社会发展和生活水平的提高,移风易俗带来全新而别样的年味儿:市民低碳出行,节俭之风盛行;越来越多...

移风易俗带来全新而别样的年味儿新年伊始,万象更新。随着社会发展和生活水平的提高,移风易俗带来全新而别样的年味儿:市民低碳出行,节俭之风盛行;越来越多... -

长春农博园大胆创新 开辟蔬菜采摘新模式近日,冬季农博会一早就吸引了很多市民的到来。市民郭女士拿着自己采摘的韭菜和芹菜高兴地让工作人员称重,她说,参观了农博...

长春农博园大胆创新 开辟蔬菜采摘新模式近日,冬季农博会一早就吸引了很多市民的到来。市民郭女士拿着自己采摘的韭菜和芹菜高兴地让工作人员称重,她说,参观了农博... -

永吉县金家乡伊勒门村的文艺大年这个春节,永吉县金家乡伊勒门村格外热闹。这两年,随着乡村振兴步伐加快。这个满族村变戏法似的变了样,村民们生活有了新的...

永吉县金家乡伊勒门村的文艺大年这个春节,永吉县金家乡伊勒门村格外热闹。这两年,随着乡村振兴步伐加快。这个满族村变戏法似的变了样,村民们生活有了新的... -

老百姓家的灯亮了,他的心就暖了东港獐岛被称为祖国万里海疆东端第一岛。在这座陆地面积只有1平方公里左右的小岛上,国网丹东供电公司椅圈镇供电所獐岛村电工...

老百姓家的灯亮了,他的心就暖了东港獐岛被称为祖国万里海疆东端第一岛。在这座陆地面积只有1平方公里左右的小岛上,国网丹东供电公司椅圈镇供电所獐岛村电工... -

共燃冰雪梦,一起向未来精彩、非凡、卓越的北京冬奥会大幕开启,世界奥运激情被冰雪点燃。竞技场上,冬奥运动员斗志昂扬、奋力拼搏,用行动诠释更快...

共燃冰雪梦,一起向未来精彩、非凡、卓越的北京冬奥会大幕开启,世界奥运激情被冰雪点燃。竞技场上,冬奥运动员斗志昂扬、奋力拼搏,用行动诠释更快...

-

移风易俗带来全新而别样的年味儿

2022-02-07 09:48:02

-

长春农博园大胆创新 开辟蔬菜采摘新模式

2022-02-07 09:44:49

-

永吉县金家乡伊勒门村的文艺大年

2022-02-07 09:37:50

-

老百姓家的灯亮了,他的心就暖了

2022-02-07 09:33:12

-

共燃冰雪梦,一起向未来

2022-02-07 09:26:46

营业执照公示信息

营业执照公示信息