日前,曾经的网红券商红塔证券(601236.SH)发布上半年业绩报告。报告期内,公司取得营业收入41.84亿元,同比增长70.37%;归属于母公司股东的净利润7.47亿元,同比下降4.28%。

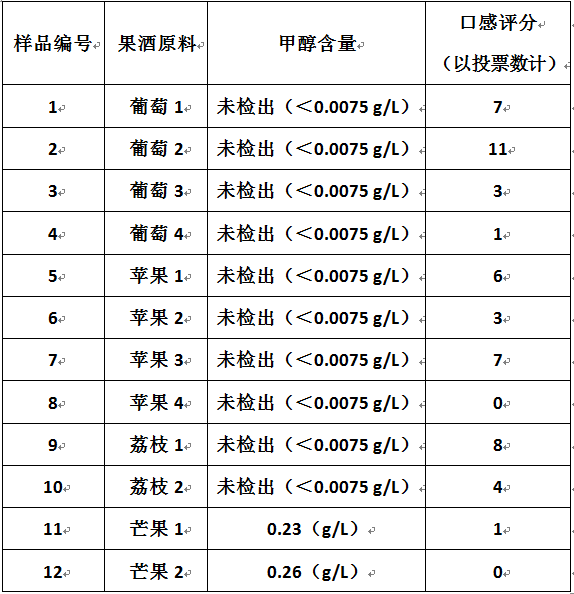

《华夏时报》记者注意到,公司营收与利润形成强烈反差,营收是净利润的5.6倍,增收明显不增利。同时,公司的九大主营业务板块业绩分化明显。其中,上半年营收的最大贡献者是期货业务和证券投资业务,营收分别为27.7亿元和10.2亿。然而,前者同比增加203%,后者则下降19.94%。

同时,收入仅为1亿的资产管理业务,同比增幅高达284.47%,位居增幅第一;信用交易业务、证券投资业务、基金管理业务收入、零售与网络金融业务收入同比下滑,证券研究业务收入更是亏损19.50 万元。

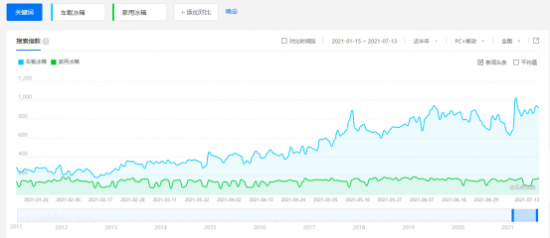

据同花顺iFinD统计显示,截至8月30日,红塔证券今年以来股价下跌32.8%,市值为589.6亿元。

下半年,面对公司2021年券商分类评级将至BB级,无缘第二批基金投顾试点和证监会白名单,红塔证券又将如何突围?

增收不增利

上半年,中国证券行业延续着重资本化趋势和头部化趋势,外资券商随金融领域开放加速入场,中小券商面临紧迫的转型发展压力。

面对波动的市场和日益激烈的行业竞争,红塔证券表示,上半年公司顺应行业发展趋势,谋求借助股东优势和通过配股等方式补充资本实力。在自营投资、信用业务等重资本业务领域,公司力争保持行业排名的同时对风险收益进行了调整和优化。报告期内公司也对投行、经纪等卖方业务进行了重新梳理,力争短期内提升市场排名,同时中长期内谋求在部分特色业务上能够有所突破。

值得注意的是,相比起传统的经纪、资管、投行、自营等四大业务板块。红塔证券共计九大业务板块可谓独具特色,其中,经纪业务变身为零售与网络金融业务,增加了期货业务、细化了信用交易业务、私募投资基金业务、基金管理业务和证券研究业务。

不过,几大业务营收的分化较大。其中,资产管理业务实现收入17094.61万元,同比增加284.47%,业绩增幅第一;期货业务实现收入276,851.83万元,较上年同期同比增长 203.63%,增幅第二;投资银行业务实现收入4378.85万元,同比增长28.72%;私募投资基金业务实现收入2855.25万元,较上年同期同比增长9.28%。

其中,上半年,公司积极开拓各类资产管理业务,加强产品投资研究、丰富产品类型、持续多渠道营销,资产管理业务结构不断优化,持续推动资管业务的转型发展。通过持续引进业务人员,使得公司资产管理业务在产品设计、项目储备、投研能力、中后台运营支持等方面不断增强,行业排名得到了较大的提升。

报告期内,新增3只集合、单一资产管理计划,成功设立两期应收账款债权资产支持专项计划共计20亿元。截至2021年6月30日,公司资产管理规模595.20亿元,同比下降5.13亿元。

除此之外,四大主营业务收入的出现下滑。上半年,利润率高达112.75%的信用交易业务营收为1.72亿,同比下降34.8%;证券投资业务收入毛利率为96.62%,收入同比下降接近两成;基金管理业务收入8039万元,下滑15.42%;零售与网络金融业务实现收入 9662.86 万元,营收同比下降3.36%;证券研究业务收入更是亏损了19.50万元。

对此,《华夏时报》记者第一时间向红塔证券发送书面采访函。公司回复指出,未来,公司将在坚持重资本发展方向的同时,全面推动业务转型,实现公司收入多元化。在资本型投资与中介业务中有效配置和利用资金,积极发挥证券投资业务优势,重点发展信用交易业务、投资银行业务、资产管理业务和研究业务;稳步拓展期货业务、私募投资基金业务、基金管理业务、另类投资业务等;着力提升证券经纪业务等的市场竞争力。提高业务运作效率,加强业务协同,大力拓展机构业务,提升综合金融服务能力。

面对营业收入与利润形成的强大反差。公司表示,由于公司开展的大宗商品现货交易对公司营业收入影响较大,而此项业务利润率较低,导致公司本期营业收入、营业成本增长较大,而营业利润未同向大幅增加。

大宗商品现货交易因上年同期受疫情影响未正常开展,而今年上半年正常开展,故大宗商品销售收入同比增加187,313.45万元,增幅214.91%。综合影响营业收入同比增长 172,817.37 万元,增幅为70.37%。

同时,报告期内,市场流动性充裕,大宗商品价格上涨,股票二级市场波动频繁,在此背景下,公司兑现交易性金融资产,导致投资收益同比增加8,141.86万元,增幅5.38%;公允价值变动收益同比减少 34,270.81万元。

公司进一步表示,证券公司发展大宗商品业务,可以满足机构投资者的资产管理业务需求,提供不同类型的金融产品、投资渠道和投资组合策略。以客户需求为导向,做大做强大宗商品业务、固定收益、外汇等FICC创新业务。

未来,公司将努力调整公司的业务结构,大力推动资本中介类业务发展,着力提高财富管理能力和主动管理能力,提高资本中介类业务的发展质量和利润贡献占比,实现业务协同发展,持续改善公司的盈利模式。

投资和基金业务下滑明显

面对上半年复杂多变的市场环境,公司自营业务秉持稳健投资风格,严格把控投资风险,在合规的前提下开展各项业务,主要投资内容包括但不限于二级市场证券、公募基金及其他理财产品等。

报告期内,证券投资业务实现收入 101,952.58万元,同比减少19.94%。

红塔证券表示,权益类投资业务始终坚持“价值投资”理念,个股方面保持板块的多元化配置,优选业绩确定性强、财务健康、现金流稳定的高安全边际品种,根据市场环境变化,及时调整投资策略,审慎配置资金,强化仓位管理,严格管理市场风险。

在固定收益类证券及其衍生品投资方面,公司严格控制整体仓位和组合久期,严控信用风险和流动性风险,获取投资收益。报告期内公司在确保合规的基础上,将自有资金投资于固定收益证券品种,获取稳定的投资收益。配置上以优质债券作为主要方向,控制整体仓位和组合久期,同时不断优化融资结构,严控信用风险和流动性风险。

另外,在创新类投资方面,主要投资于主体和债项的信用评级均较高的可转债(可交债),同时对投资品种的信用风险进行充分的事前评估,对发行人进行必要的尽职调查,并进行跟踪管理。

此外,在基金业务方面,上半年,报告期内,基金管理业务实现收入8,039.95万元,较上年同期同比减少 15.42%。

对于业界瞩目的证券研究业务,经2020年8月3日公司第六届董事会第二十二次会议审议批准,公司在上海设立证券研究所(事业部制),为公司的一级部门,专门履行公司卖方研究业务的拓展与管理等职责。

不过,报告期内,证券研究所重点进行团队搭建和内部制度建设,证券研究业务实现收入-19.50万元。

面对信用业务和证券投资业务出现收入下滑,公司向《华夏时报》解释称,是因为公司为了进一步加强风险管理,对信用业务、证券投资业务进行了结构性调整;基金管理收入下降,是公司按照资管新规要求,缩减了非标准化业务规模所致。

未来,公司将以高质量发展为指引,继续坚持特色化、差异化发展方向,采取一切必要有效手段,进一步抓好资金、人才、机制三大核心要素,积极推动公司业务转型,努力营造全新发展格局,力争用更好的业绩回报广大投资者。

独家回应三大热点

7月初,20多家券商获得了基金投顾试点资格,作为曾经的网红券商,红塔证券并未入围,公司未来如何发力基金业务,是否在争取基金投顾业务资格?

公司相关负责人在接受《华夏时报》记者采访时表示,公司围绕做大做强公募业务,提升主动管理能力、完善提升内控合规体系等目标,开展各项工作。

报告期内,公司新发公募基金3只,募集规模25.53亿元;公司非货币公募基金管理规模44.71亿元,较年初增加19.21亿元,增长75.33%。

未来,公司将继续完善提升内控合规体系,积极作为,完善产品布局,加强优秀投资人才引进和系统配备,提升投资研究管理能力,调整优化营销体系,争取进一步做大公司公募规模,提升公司竞争实力。目前,公司正在积极构建基金投顾团队,申请基金投顾业务资格的工作也在积极筹备中。

同时,红塔证券2021年的券商分类评级由BBB级下调至BB级,且未进入证监会的白名单。下半年的业务发展是否受到影响?

公司相关负责人向《华夏时报》表示,上述事宜对公司目前业务开展无影响。公司管理层始终坚持创新与合规并重的发展思路,将“稳健、创新”作为公司发展的经营理念,形成了良好的流动性风险控制意识。

在整体运营方面,公司积极推动业务多元化发展,改善收入结构,降低非系统性风险。后续,公司将进一步优化内控机制,坚守合规审慎经营底线,在稳健经营的基础上,积极拓展业务范围,丰富产品种类。公司将继续努力,多措并举,争取早日进入“白名单”。记者 王兆寰 北京报道

-

中报提前泄露?600亿市值医药股华兰生物突然跌停A股又现离奇闪崩事件。临近中期财报披露,600亿市值医药股华兰生物突然跌停,22万股东惨遭闷杀。这只让易方达知名基金经理张...

中报提前泄露?600亿市值医药股华兰生物突然跌停A股又现离奇闪崩事件。临近中期财报披露,600亿市值医药股华兰生物突然跌停,22万股东惨遭闷杀。这只让易方达知名基金经理张... -

中国电信意外迎来一字板跌停!A股价格远高于港股问君能有几多愁,恰似满仓中石油。中国石油A股上市首日即巅峰的故事,令许多投资者印象深刻,这句戏言十多年来广为流传。如今...

中国电信意外迎来一字板跌停!A股价格远高于港股问君能有几多愁,恰似满仓中石油。中国石油A股上市首日即巅峰的故事,令许多投资者印象深刻,这句戏言十多年来广为流传。如今... -

新股上市一周四次涨停 氢能源和盐湖提锂带动拉升截至本周五(8月20日)收盘,上证指涨跌幅为-2 53%,深证成指涨跌幅为-3 69%,创业板指涨跌幅为-4 59%。而本周虽然环保板块...

新股上市一周四次涨停 氢能源和盐湖提锂带动拉升截至本周五(8月20日)收盘,上证指涨跌幅为-2 53%,深证成指涨跌幅为-3 69%,创业板指涨跌幅为-4 59%。而本周虽然环保板块... -

腾讯上半年金融科技及企服收入增长至809亿元 金融科技及企业服务收入占比三成8月18日,腾讯控股(00700 HK)发布了2021年第二季度及上半年业绩报告。今年二季度,金融科技及企业服务业务收入为419亿元,占...

腾讯上半年金融科技及企服收入增长至809亿元 金融科技及企业服务收入占比三成8月18日,腾讯控股(00700 HK)发布了2021年第二季度及上半年业绩报告。今年二季度,金融科技及企业服务业务收入为419亿元,占... -

三大股指重挫券商板块微调 A股大幅回调8月17日,沪深两市三大股指下跌超过2%。然而,表现一直郁郁寡欢的券商板块却格外抢眼。早盘开盘不久,东吴证券率先封板,西部...

三大股指重挫券商板块微调 A股大幅回调8月17日,沪深两市三大股指下跌超过2%。然而,表现一直郁郁寡欢的券商板块却格外抢眼。早盘开盘不久,东吴证券率先封板,西部...

-

中报提前泄露?600亿市值医药股华兰生物突然跌停

2021-08-30 08:25:26

-

中国电信意外迎来一字板跌停!A股价格远高于港股

2021-08-24 08:41:53

-

新股上市一周四次涨停 氢能源和盐湖提锂带动拉升

2021-08-23 08:18:34

-

腾讯上半年金融科技及企服收入增长至809亿元 金融科技及企业服务收入占比三成

2021-08-20 09:01:52

-

三大股指重挫券商板块微调 A股大幅回调

2021-08-18 09:29:42