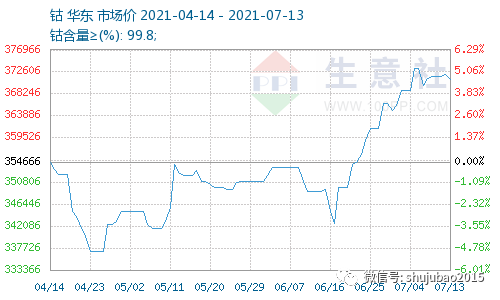

资本市场正加速向信用优质房企倾斜。2021年7月6日,远洋集团成功定价发行3.2亿美元绿色债券,票面利率仅为2.7%。创公司境外市场美元债最低发行利率; 7月8日,远洋成功发行32.01亿元资产支持票据,票面利率4.19%,债项评级为AAAsf。

据同策研究院监测40家典型房企融资状况来看,上半年整体融资成本区间为2.63%至14.5%,房地产企业之间分化明显。而从两次发债表现分析,远洋集团的融资成本明显处于第一梯队,显示出稳健底盘下强大的融资能力和综合实力。随着行业分化的加剧,低成本融资的优势正为“长跑者”远洋集团提供不竭的动力。

行业融资环境分化,远洋集团2.7%票面利率创新低

今年上半年,房地产行业的融资环境并不友好。据同策研究院数据显示,上半年40家典型房企融资总额为3599.64亿元,同比减少1000亿元,下滑幅度约23.25%。在这种背景下,房企积极拓宽多元融资渠道,通过公募REITs,开启股权融资等方式寻求新的出路。而从融资成本来看,房企之间也出现了明显的分化:一方面,部分房企发债利率超过10%,最高达到14.5%;另一方面,万科(SZ.000002)、中海(HK.00688)、远洋集团(HK.03377)等财务稳健型房企,发债利率基本在5%以下,显示出优质的信用状况和企业硬实力。

以远洋集团为例,上半年,远洋集团至少进行了3笔融资,涵盖PPN、绿色美元债、公司债等多种类型,显示出公司多元且优质的融资渠道。同时,无论境内还是境外,远洋集团均能依靠自身实力,并准确把控市场窗口期,持续以较低的成本获取资金。2021年1-2月,远洋集团成功发行人民币60亿元PPN,替换到期的熊猫中票,综合票息4.45%;4月,远洋集团首次发行4亿美元境外绿色债券,票面利率3.25%;5月,远洋集团成功簿记发行5年期26亿元公司债,票面利率4.2%。今年7月,远洋集团再次成功发行3.2亿美元绿色债券,票面利率2.7%,创下境外市场美元债最低发行利率。

分析人士指出,在行业融资环境趋紧的状况下,远洋集团持续以较低成本获取资金,离不开企业稳健的财务状况和持续增长的销售业绩。

截至2020年末,远洋集团剔除预收账款后的资产负债率为69%,净负债率55%,现金短债比1.5,是少数三道红线全绿的房企之一;期末现金及银行结余约达到439.23亿元,同比增长30.9%,资金流动性高。2021年前6月,远洋集团实现协议销售额人民币约523.7亿元,同比上升25%;协议销售面积约283.4万平方米,同比上升30%。

凭借着稳健的财务状况、持续增长的销售业绩,远洋集团得到了专业机构的高度认可。5月25日,远洋集团境内全资子公司——远洋控股集团(中国)有限公司获得主体信用等级AAA评级,评级展望为稳定。而专业机构的高度认可,反过来又促进了远洋集团融资渠道的进一步拓宽。6月22日,远洋集团与平安银行签署银企战略合作协议,获得300亿元人民币的授信额度。平安银行承诺,未来将为远洋集团提供金融服务产品和解决方案,以及境内外融资支持。

持续聚焦主业发展,高效推进“南移西拓”战略

而今,远洋集团依靠着良好的资金状况和综合实力,正加速聚焦主业,推动其“南移西拓”、“城市深耕”战略的落地。据不完全统计,2021年上半年,远洋集团在公开市场拿地16个项目,“南移西拓”项目占比超70%。同时,远洋集团在城市更新领域的持续动作也引起了广泛关注。

2021年1月14日,远洋集团与重庆江北区政府签署城市更新项目合作框架协议,打造川渝地标级商业综合体;3月15日,远洋集团成功获取成都青白江公园城市有机更新项目;5月20日,远洋集团与长沙市天心区政府签署战略合作协议,积极推进在城市更新、高端商业街区、文化商业街区等领域的合作;5月24日,远洋集团与海南农垦实业集团签署战略协议,推进在城市更新、不动产开发运营、文旅康养项目建设运营等领域战略合作,携手助力海南自贸港建设。

伴随着我国城市化进程的脚步,城市更新正成为房企抢占未来的重要赛道,并受到更多的关注。但与普通的招拍挂相比,城市更新业务门槛极高,考验着房企的政策研判能力、开发能力、运营能力,尤其是资金能力。远洋集团长期坚持稳健的财务状况,保持着安全、充沛的现金流,为持续推进城市更新业务奠定了基础。而今,远洋集团在城市更新领域的持续、高效的布局,也侧面印证了其不俗的财务实力和差异化竞争优势。

同策研究院分析人士指出,“在政府政策短期不会改变的前提下,下半年融资环境获将持续收紧”。显而易见的是,业绩持续增长、三道红线全绿、融资渠道畅通的远洋集团,无疑将在规模赛道上占据更大优势。(文/华章)

-

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位...

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位... -

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T...

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T... -

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股...

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股... -

新剧开播 正午阳光能否延续精品?正午(东阳正午阳光影视有限公司)出品必是精品,这是影视圈早已耳熟能详的一句话,10年以来正午阳光的影视剧作品都被视为电视...

新剧开播 正午阳光能否延续精品?正午(东阳正午阳光影视有限公司)出品必是精品,这是影视圈早已耳熟能详的一句话,10年以来正午阳光的影视剧作品都被视为电视... -

连续7年亏损的ST步森变更收购主体仍未获批 1亿多收购款已退回1500万近日,ST步森(002569 SZ)发布公告称,此前计划收购易联汇华(北京)科技有限公司旗下支付公司股权一事,未完成央行审批程序,...

连续7年亏损的ST步森变更收购主体仍未获批 1亿多收购款已退回1500万近日,ST步森(002569 SZ)发布公告称,此前计划收购易联汇华(北京)科技有限公司旗下支付公司股权一事,未完成央行审批程序,...

-

创业板指飙涨创6年新高 指点位逼近沪指

2021-07-13 08:26:11

-

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元

2021-07-12 08:31:24

-

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿

2021-07-12 08:23:06

-

新剧开播 正午阳光能否延续精品?

2021-07-09 09:03:56

-

连续7年亏损的ST步森变更收购主体仍未获批 1亿多收购款已退回1500万

2021-07-07 08:36:34