近日,美国互联网移动支付和加密货币公司 Circle Internet Financial 发布公告称,公司将和SPAC 公司 Concord Acquisition (CND.US)合并上市。该交易预计将于第四季度完成,Circle将在纽交所上市,上市后交易代码将变更为“CRCL”。

2013年成立以来,Circle 历经沉浮,头顶的光环也在不断更新,从“美国版支付宝”到加密稳定币 USDC 发行商,再从比特币信徒到宣布“放弃比特币买卖业务”,可以看出 Circle 不断在接受新事物,突破自有框架体系。

在全球各国对稳定币的监管愈加严格的背景下,稳定币领域的“二把手”USDC 的发行商上市,着实令人关注。而 Circle 选择以 SPAC 方式上市,似乎又一次拥抱了新潮流。狂热的加密企业遇上狂热的 SPAC,又会擦出什么火花?

从多轮融资追溯 Circle 上市之路

2021年5月,Circle 获得了最新一轮4.4亿美元的融资,由富达(Fidelity)、FTX、数字货币集团(DCG)、Marshall Wace、Valor Capital Group、Pillar VC、Intersection Fintech Ventures、Atlas Merchant Capital 和 Willett Advisors 等机构投资。

据悉,此轮融资是为7月 Circle 宣布将与一家特殊目的收购公司(SPAC)Concord Acquisition (CND.US)合并上市做的准备。Concord Acquisition是由投资公司Atlas Merchant Capital支持的SPAC。Circle将在纽交所上市,该交易预计将于第四季度完成,上市后交易代码将变更为为“CRCL”。根据合并条款,Circle公司估值将达到45亿美元。交易完成后,Circle现有股东将保留合并后公司约86%的股权。Circle联合创始人兼CEO Jeremy Allaire将继续担任公司首席执行官。

通过此次交易,新公司将再次获得4.15亿美元的PIPE投资,投资方包括 Marshall Wace LLP,、Fidelity、Adage Capital Management LP, accounts advised by ARK Investment Management LLC (“ARK”) 、Third Point。

中国通信工业协会区块链专委会轮值主席、火币教育校长于佳宁认为,Circle 的上市是在其强势发展与合规基础下必然发生的事件。

从成立以来,伴随着多轮融资,Circle 也经历了多次转型。

2013年,带着通过向消费者和商户提供支付平台,提高主流社会对比特币等数字货币采用的愿景 Circle 成立了。其创始人Jeremy Allaire似乎天生喜欢打破常规,重塑未来,Circle 就是要将互联网支付与虚拟货币之间的边界打破。最开始,Circle 定位的是一家比特币支付公司,瞄向消费金融业务,提供比特币的储存及国家货币兑换服务,打造了比特币储存及与法币兑换的数字货币钱包。

一直以来,Circle 并不缺乏支持者,从2013年就获得了900万美元A轮融资开始,就因获得数字货币初创公司中最大一笔融资之一的企业而备受瞩目,A轮融资的投资者包括Jim Breyer、 Accel Partners 和 General Catalyst Partners,可以说是Circle创始人Jeremy Allaire的支持者。对比来看,2013年 Coinbase 拿到的A轮融资仅为500万美元。

紧接着2014年3月,Circle就获得了来自Breyer Capital领投、General Catalyst跟投的B轮1700万美元融资。时隔一年,2015年4月,Circle获得了高盛集团领投、Accel Partners等跟投的5000万美元C轮融资。

时间发展到2016年,Circle 经历了重大的转折。

2016年4月,Circle 拿到了英国金融服务监管局颁发的电子支付牌照,这也是英国监管机构首次向经营加密货币和数字资产业务的公司颁发许可证。

2016年6月,Circle 获得D轮融资,该轮融资由 IDG Capital Partners 领投,EverBright Investments、Breyer Capital、General Catalyst Partners 、IBM前董事会主席彭明盛(Sam Palmisano)跟投以及百度、中金甲子、光大控股、万向和宜信的战略投资,募集资金6000万美元。在此轮融资前后,Circle宣布进军中国支付领域,创立“世可中国”(Circle China)。

2016年12月,Circle 作出重要决定,宣布“放弃比特币业务”,保留比特币及美元等法币的转账业务,但用户无法进行比特币买卖,并决定进军“社交支付”。

但是,Circle 接下来的发展似乎开始脱离支付路线。

2017年,Circle推出“Circle Trade”,提供加密货币场外交易,涉水加密货币交易平台业务。而后花费了4亿美元收购了美国数字货币交易所Poloniex(P网),正式布局交易所业务。

2018年,Circle获得由比特大陆领投,IDG资本、Breyer Capital、Accel、Blockchain Capital与Tusk Ventures跟投的1.1亿美金的E轮融资。

在雄厚的资本下,Circle 进一步扩张业务。截至此时,Circle旗下拥有Circle Invest(数字投资平台,覆盖美国46个州)、Circle Trade(场外交易平台)和Circle Pay(被称为“美国版支付宝”)、Poloniex之后,Circle决定推出基于开源架构CENTRE的通证美元稳定币(USD Coin,USDC)。

USDC 由 Circle 与比特大陆、Coinbase 合作开发的稳定币,以1:1的比例与美元挂钩,旨在最大限度地降低价格波动。成为加密货币交易所 Bitfinex 发行的稳定币巨头 USDT 头号竞争对手。截至目前,USDC 已然占据去中心化金融领域的最大比例的稳定币,在以太坊上的稳定币供应份额也正与 USDT 平分秋色。

2019年,为了稳定币业务的发展,Circle 决定将 Circle Trade OTC业务出售给Kraken、出售交易所业务Poloniex、关闭了独立的Circle Pay应用等,因为频繁砍掉业务线,公司遭遇估值大跌、业务受挫、人才流失。

所幸,USDC 的发展没有辜负 Circle 的全身心投入,随着 USDC 的供应而增长,截至目前 USDC 的总供应量已经超过了 250 亿美元,支持超过 7850 亿美元的链上交易。也占据了Circle 收入的50%。

在宣布上市后,Circle 的联合创始人兼首席执行官Jeremy Allaire)表示,Circle 成立的使命是通过数字货币和开放互联网的力量来改变全球经济体系。

有趣的是,Circle联合创始人兼CEO Allaire此前在接受EJ Insight采访时表示:“我们对IPO毫无兴趣。我们不需要去公开市场获得资金,也不需要有所谓的‘声望’”。

对于Circle 的上市,于佳宁指出:“Circle 是高盛等顶级机构投资的以加密资产为主的初创公司,也是加密资产行业在全球范围内拥有牌照数目最多的公司之一。目前拥有美国、英国和欧盟的支付牌照,因此拥有美元、英镑、欧元三个主流货币进出加密资产的合规通道。其中包括纽约州BitLicense,纽约州是全美对加密资产交易监管最严格的州,而BitLicense牌照申请门槛极高,接近于银行。早在2015年,Circle就获得了第一张BitLicense牌照的机构。”

“2021 第一季度,Circle发行的USDC 市值增长超一倍,突破 100 亿美元,占据稳定币市场四分之一;第二季度 USDC 的市值再增 1.5 倍,突破 250 亿美元大关,占据稳定币市场超 3 成,仅次于 USDT 的 38%。Circle 官方曾表示,USDC 是其第二大业务,预估将在 2021 年产生 1.15 亿美元的收入,其中预计 4000 万美元来自 USDC,”于佳宁补充道。

于佳宁认为,加密资产行业合规经营是进入主流金融市场的必经之路,Circle 的上市将对区块链和加密资产行业产生以下三点影响:

首先,带动更多包含稳定币在内的加密资产进一步加强国际合规属性。今年4月,Coinbase的上市在对于加密资产行业具有里程碑的意义,把行业带入了“合规化发展”的新阶段。在目前全球各国政府对于加密资产纷纷加强监管的背景下,合规性是未来决定加密资产发展的关键因素。USDC是一种由银行托管发行的合规美元稳定币,是目前Circle公司的核心产品。较之其他合规稳定币(例如GUSD和PAX等等),USDC在安全和透明性上优势更为明显。GUSD、PAX 是由信托公司托管,受美国地方监管机构监管。但 USDC资产受到银行托管,银行的合规和风控要求更高,资产相对更安全。如果Circle上市,USDC这类安全性更高的稳定币在合规性上会有更好的布局。由于USDC等稳定币是加密资产行业的“基础性资产”,因此其合规性的提升将有助于降低加密资产行业的整体风险。

其次,促进海外主流机构对于加密资产的接受程度,带动更多传统投资者关注。海外加密资产交易领域将走向主流化、合规化、机构化,这是不可逆转的趋势。Circle的上市,又将进一步促进主流市场对于加密资产的接受程度,并带动更多传统投资者关注加密资产行业。

最后,推动各国对加密资产行业法律法规的完善。区块链加密资产不仅仅是技术创新,更带来全新的商业模式,结合了新金融、新产业、新组织等一系列变革。Circle 的上市会让各国监管部门看到稳定币等新型加密资产合规发展的潜力,在在平衡金融创新和监管上得到参考,进而加快区块链产业合规发展。

Circle遇上SPAC前景会火花四射吗?

7月9日、10日,二十国集团(G20)召开G20财长与央行行长会议,人民银行行长易纲、副行长李波以视频连线方式出席会议,会议期间并强调了全球稳定币需遵守相关的法律和监管要求。

对于稳定币的发展全球主要国家十分关注,2020年七国集团(G7)曾发布声明称:“在充分满足相关法律,法规和监督要求之前,全球稳定币项目都不得开始运营。”

于佳宁介绍,2021年1月,美国最大的银行业监管机构美国财政部货币监理署在官网发文宣布,允许美国银行使用区块链和美元稳定币作为美国金融系统中的结算基础设施。这个决策将USDC等合规稳定币归为货币储存的工具,成为传统金融世界中支付和结算的通道,而这也是USDC一直在尝试的方向。

Circle 目前是加密行业龙头,采用 SPAC 方式上市或是其最优路径。“SPAC上市模式在资本市场的走红,吸引了更多的加密公司通过这种方式上市。除了Circle之外,加密交易平台 Kraken、 社交交易经纪公司eToro 、证券型代币交易平台tZERO、悉尼比特币矿业公司Iris Energy Pty 以及 Chia、Kava等公司在今年也都表示正在计划通过 SPAC 方式上市。未来十年内,主流金融市场势必还会出现更多来自加密资产领域的独角兽上市企业,但需要以在其自身的业务爆发和合规化发展为基础。”于佳宁介绍。

对于今年的加密市场上市热潮,于佳宁认为,Robinhood和Circle的上市预期,能继续加强海外传统金融机构对加密资产领域的关注,但对市场基本面难以产生实质性影响,因而市场调整或将继续。但长期来看,这两家公司的上市有利于海外市场对加密资产感兴趣的机构和个人加速参与,进一步打通进入加密领域的通道,带领整个加密资产行业向前跨入下一个“合规化发展”的更好阶段,为下一轮市场机会奠定基础。

所谓 SPAC 指的是特殊目的收购公司,简单来说就是借空壳上市,目前已然成为美国资本市场流行的上市模式。以SPAC形式上市在充分符合美证监会规定的最低公开上市标准要求的同时,相较于传统 IPO 或者传统的借壳方式,SPAC 上市模式时间快、费用少、流程简单;而相对于传统的买壳上市,SPAC自己造空壳,没有业务只有资金,资源干净,没有历史负债及相关法律等问题。

但是因为流程简化,通过 SPAC 上市的企业会良莠不齐,SPAC 是给独角兽企业接触快速上市接触资本的一种方式。

“可能更大的泡沫正在后面浮现,”芒格并不看好 SPAC 的发展,只要狗屎能卖出去,投行业就将卖这些,SPAC最终会以一种糟糕的方式结束。

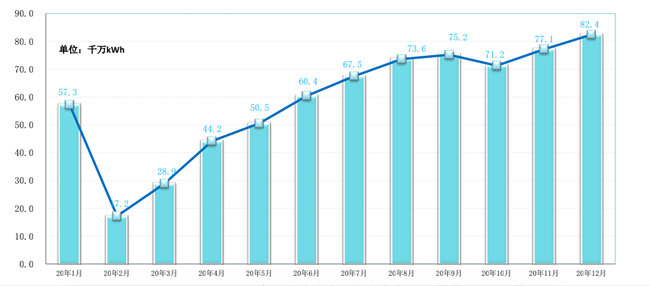

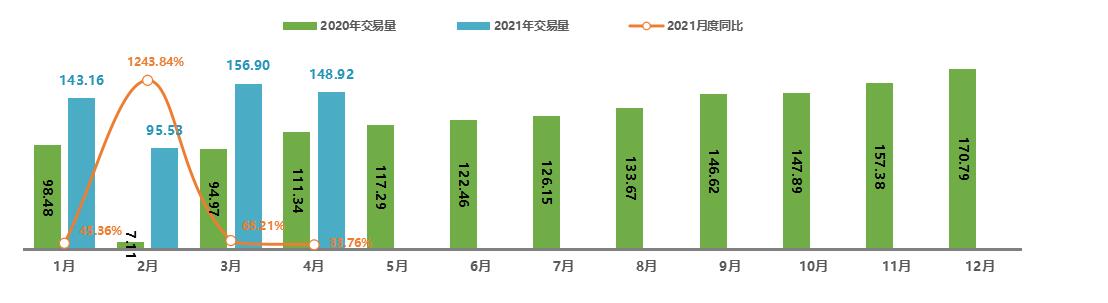

从SPACInsider数据可以看出,2021年仅半年时间,通过SPAC方式IPO的企业已经超过了过去每一年的数量,也超过了2018年-2020年三年的总和;可以看出,2020年起 SPAC 在资本市场开始发力。

图片来源:SPACInsider

2021年来,大量新兴公司意识到SPAC成为他们获得资本的好模式,达到诞生以来的顶峰,对于投资者来说,投资 SPAC 的风险较低,因为随时可以撤出资金,而这一点也成为通过 SPAC 上市企业的一个担忧的点。记者 王永菲 冉学东 北京报道

-

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位...

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位... -

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T...

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T... -

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股...

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股... -

新剧开播 正午阳光能否延续精品?正午(东阳正午阳光影视有限公司)出品必是精品,这是影视圈早已耳熟能详的一句话,10年以来正午阳光的影视剧作品都被视为电视...

新剧开播 正午阳光能否延续精品?正午(东阳正午阳光影视有限公司)出品必是精品,这是影视圈早已耳熟能详的一句话,10年以来正午阳光的影视剧作品都被视为电视... -

连续7年亏损的ST步森变更收购主体仍未获批 1亿多收购款已退回1500万近日,ST步森(002569 SZ)发布公告称,此前计划收购易联汇华(北京)科技有限公司旗下支付公司股权一事,未完成央行审批程序,...

连续7年亏损的ST步森变更收购主体仍未获批 1亿多收购款已退回1500万近日,ST步森(002569 SZ)发布公告称,此前计划收购易联汇华(北京)科技有限公司旗下支付公司股权一事,未完成央行审批程序,...

-

创业板指飙涨创6年新高 指点位逼近沪指

2021-07-13 08:26:11

-

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元

2021-07-12 08:31:24

-

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿

2021-07-12 08:23:06

-

新剧开播 正午阳光能否延续精品?

2021-07-09 09:03:56

-

连续7年亏损的ST步森变更收购主体仍未获批 1亿多收购款已退回1500万

2021-07-07 08:36:34