随着疫情的缓和,全球上半年IPO活动较为活跃。6月24日,安永发布《中国内地和香港IPO市场》报告,报告显示,2021年上半年共有1020家企业在全球上市,筹集资金2106亿美元,与去年同期相比,IPO数量和筹资额分别上升138%和199%。

《华夏时报》记者注意到,中国依然是全球主要的上市地,IPO活动与去年同期相比保持增长,占全球IPO数量和筹资额的29%和29%。预计上海证券交易所IPO数量全球第二。IPO企业中,快手科技位列全球上半年IPO筹资额之首,中国三峡新能源、京东物流进入前五。

“在新证券法的实施及创业板注册制的推行之下,相比去年A股四大板块在IPO数量和筹资额上均有提升。下半年积极的制度改革和资本市场支持实体经济的政策不会改变,我们有望看到IPO市场活跃度进一步提升。”安永审计服务合伙人费凡向《华夏时报》记者表示。

A股IPO数量和筹资额双升

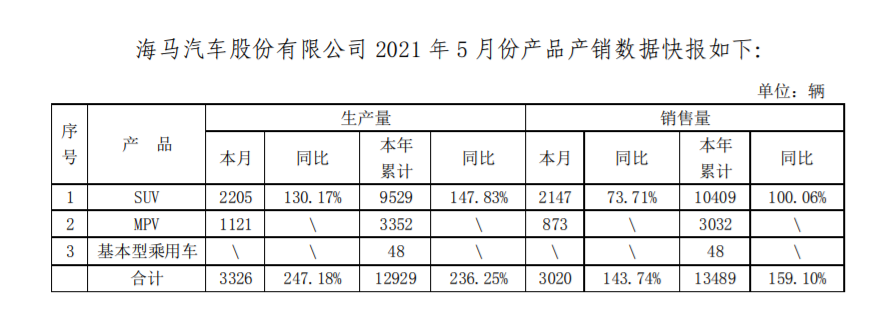

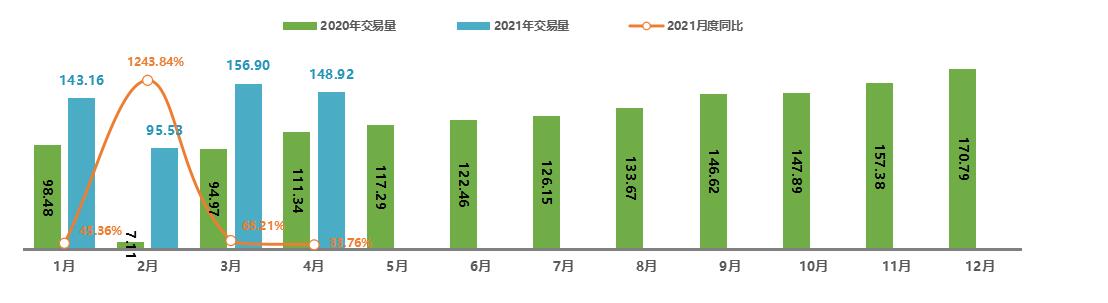

报告显示,2021年上半年A股市场预计共有247家公司首发上市,筹资2118亿元,IPO数量和筹资额同比分别增长109%和52%。与去年同期相比,中小IPO占比明显升高,平均筹资额下降至8.58亿人民币,为近四年来同期最低水平。

随着后疫情时代经济加快恢复及注册制的推行,A股市场在上半年迎来了全新发展。2021年上半年,注册制IPO数量和筹资额均超过核准制,IPO数量和筹资额占比分别为70%和59%,创业板和科创板IPO数量分列一、二位;上海主板筹资额最高,占全部IPO的35%。

(图片来源:安永·中国内地和香港IPO市场报告)

北京看懂研究院研究员李剑向《华夏时报》记者表示,随着后疫情时期的到来,经济活动逐步正常化,在去年同期IPO各项数据同比较低的基础上,今年同期IPO数量和筹资额均超过核准制,这说明注册制对于市场构成了巨大的吸引力,企业按照严格的监督措施利用直接融资渠道更为方便,这为2021年中国经济继续保持平稳运行打下了扎实基础。

回顾上半年,A股前十大IPO共筹资589亿人民币,占上半年筹资总额的28%。前十大中有6家企业通过注册制发行IPO,共筹资271亿人民币,筹资额占十大的46%。从行业来看,工业行业的IPO数量和筹资额均列第一,科技、传媒和通信行业IPO数量和筹资额列第二。与去年相同,金融企业IPO数量和筹资额持续低位,2021年上半年只有4家金融企业在在A股上市,IPO数量和筹资额双双跌出前五。

值得注意的是,注册制下,交易所仍需严格履行审核把关职责,证监会注册环节对交易所审核质量及发行条件、信息披露的重要方面进行监督。今年以来,监管部门在提升信息披露质量、压实中介责任、落实对资本市场违法犯罪行为“零容忍”等方面发布了多项规定,全力推动提高上市公司质量。安永方面认为,未来审核从严态势或将延续。

安永审计服务合伙人田雪彦向记者表示:“当前A股市场正在多措并举,以明确各板块定位,推动提高上市公司质量。总体来看,不同的企业都有适合自己的市场,同时错位发展,适度竞争,有助于开启多层次资本市场建设的新征程。”

双创板块将成上市主力军

数据显示,截至6月21日,共有633家排队企业,其中科创板和创业板是上市的生力军,在目前排队企业中,近八成来自创业板和科创板,当中多数为科技、传媒和通信业,生物科技医疗业,工业材料行业企业。安永方面预计,IPO发行将继续保持常态,下半年IPO活动仍将活跃。

“从整个‘十四五’规划来讲,‘双碳’是个非常热门的话题,我们相信可预见的将来,对于有利于碳达峰、碳中和政策有关的行业,以及在碳中和里面能发挥他们特别作用的一些行业,会是一个上市热潮。”安永审计服务合伙人刘国华表示。

安永报告表示,2021下半年,中国内地IPO活动将受到多方面因素影响。国际方面,疫苗接种加速推广,全球经济复苏进程好于预期,但疫情在部分国家的失控或加重投资者对新兴市场的担忧。国内方面,经济增长已基本恢复至常态,“十四五”规划开局,政策利好将助力相关行业的IPO活动。同时,以注册制为龙头的改革将进一步落实细化,上市企业质量提高将改善A股生态。

值得注意的是,截至2021年上半年,中概股上市活动并未因《外国公司问责法》而停滞,2019年3月美国参议院发起《外国公司问责法案》后,已有91家中国企业以IPO方式赴美上市,2021上半年,赴美上市企业数量更是达到近年来新高。

而对于港股来说,中概股回归将对全年筹资额产生较大影响。独角兽、大科技公司及生物科技与健康企业的上市势头将依旧延续。

针对拟IPO企业所面临的机遇问题,费凡表示:“在当今复杂多变的环境下,拟IPO公司需要考虑多方面的可能性,加强企业的韧性和灵活度,向投资者显示企业可以应对疫情、供应链危机及经济情况一旦转差等带来的风险。跨境上市企业需考虑地缘政治和当地政策变化带来的风险,并为此做好预案,以做出充分的准备,抓住上市窗口。”

“拟上市企业应注重提升公司治理的水平,包括关注社会责任、公司管理和文化的多样性和包容性等。公司对自己的估值也要有一个合理的预判,不要因为前一段时间资本市场比较火热,对自己公司的估值有不切实际的期望。此外,可能的情况下,建议准备一个‘B计划’,包括SPAC上市等其他上市计划及并购、债务融资,PE融资等,以应对可能出现的市场机会与风险,保持自己的灵活度和韧性。”费凡如是说。记者 赵奕 胡金华 上海报道

-

2021上半年A股IPO数量上涨109% A股IPO数量和筹资额双升随着疫情的缓和,全球上半年IPO活动较为活跃。6月24日,安永发布《中国内地和香港IPO市场》报告,报告显示,2021年上半年共有...

2021上半年A股IPO数量上涨109% A股IPO数量和筹资额双升随着疫情的缓和,全球上半年IPO活动较为活跃。6月24日,安永发布《中国内地和香港IPO市场》报告,报告显示,2021年上半年共有... -

宁波银行(002142.SZ)拟投资非银行类金融机构 银行系消金公司或将再添一员近日,宁波银行(002142 SZ)发布公告称将投资一家非银行类金融机构。《关于宁波银行股份有限公司对外股权投资的议案》显示,...

宁波银行(002142.SZ)拟投资非银行类金融机构 银行系消金公司或将再添一员近日,宁波银行(002142 SZ)发布公告称将投资一家非银行类金融机构。《关于宁波银行股份有限公司对外股权投资的议案》显示,... -

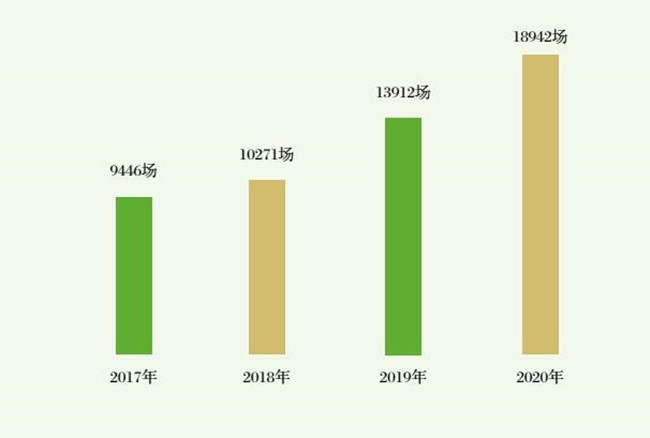

重庆、武汉等城市电竞人才缺口大 行业整体平均月薪11905元近年来,电竞产业发展如火如荼,相应的岗位和周边产业发展也愈发多样,一套完整的泛电竞产业链条正在形成。近日,58同城发布...

重庆、武汉等城市电竞人才缺口大 行业整体平均月薪11905元近年来,电竞产业发展如火如荼,相应的岗位和周边产业发展也愈发多样,一套完整的泛电竞产业链条正在形成。近日,58同城发布... -

A股半导体爆发一个月:十三家企业脱队当下,全球抢芯、芯片暴涨的趋势愈演愈烈,供需失衡的危机已经肉眼可见。高盛最新公布的报告显示,全球有多达169个行业在一定...

A股半导体爆发一个月:十三家企业脱队当下,全球抢芯、芯片暴涨的趋势愈演愈烈,供需失衡的危机已经肉眼可见。高盛最新公布的报告显示,全球有多达169个行业在一定... -

银泰投资收购杭银消金股权违反《反垄断法》 被处以50万元行政处罚6月10日,国家市场监督管理总局发布行政处罚决定,中国银泰投资有限公司收购杭银消费金融股权,构成未依法申报违法实施的经营...

银泰投资收购杭银消金股权违反《反垄断法》 被处以50万元行政处罚6月10日,国家市场监督管理总局发布行政处罚决定,中国银泰投资有限公司收购杭银消费金融股权,构成未依法申报违法实施的经营...

-

2021上半年A股IPO数量上涨109% A股IPO数量和筹资额双升

2021-06-28 08:27:58

-

宁波银行(002142.SZ)拟投资非银行类金融机构 银行系消金公司或将再添一员

2021-06-25 08:34:05

-

重庆、武汉等城市电竞人才缺口大 行业整体平均月薪11905元

2021-06-23 08:34:47

-

A股半导体爆发一个月:十三家企业脱队

2021-06-15 08:37:47

-

银泰投资收购杭银消金股权违反《反垄断法》 被处以50万元行政处罚

2021-06-15 08:27:02