近日,海南银行股份有限公司(下称“海南银行”)召开了股东大会,再提上市计划。若是能够成功登陆资本市场,有望成为海南省第一家上市银行。

海南银行2015年成立,总资产从40.8亿元升至730.85亿元,6年时间翻了17倍。2020年,其营收达12.63亿元,同比增长约33.57%;净利润达3.85亿元,同比增长约79.63%。

利润大幅增长的同时,资本充足率却有所下降。2020年报数据显示,海南银行资本充足率和核心一级资本充足率分别为11.54%和10.36%,均较2020年年初下降2.83个百分点。

此外,截至2020年年末,海南银行不良贷款率为1.29%,相较于2019年的0.98%,同比增长0.31个百分点。银行能否成功上市,资产质量也一直是证监会关注的重点。

6年资产规模翻17倍

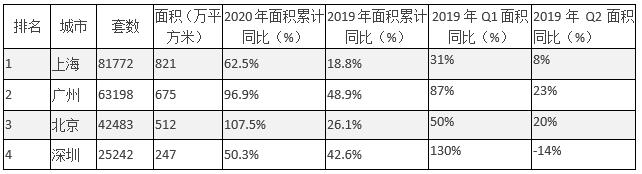

海南银行成立于2015年,是由海南鹿回头旅业投资有限公司(下称“鹿回头旅业”)作为主发起人,交通银行作为战略投资者,12 家股东共同出资设立。截至 2020 年末,全行网点达 26 个,遍布海南省 19 个市县和洋浦经济开发区。如今该行总资产额为730.85亿元,而在2015年刚成立之初,资产为40.8亿元,如今资产翻了近17倍。

从股东情况来看,海南鹿回头旅业投资有限公司是海南银行的第一大股东,持股比为17%,鹿回头旅业是海南省发展控股有限公司的全资子公司;海马财务有限公司与中国铁路投资有限公司持股均为12%,并列第二大股东;交通银行和海南省农垦投资控股集团的持股比例均为10%。其中,中国铁路的股份原持股人是上海华信国际集团有限公司,此前于2020年6月,上海华信国际集团有限公司将股权全部转让给了中国铁路。

今年6月25日,海南银行举行股东大会,已升任董事长的朱德镭再提上市计划,表示“十四五”期间,海南银行将积极把握海南自贸港发展机遇,推动战略合作,加强与股东单位在业务创新、综合化发展等方面合作,并希望在增资扩股、上市融资等工作中得到各股东单位一如既往地支持,进一步巩固互利共赢的合作关系。

据中商情报网数据,截至2020年年底,海南省共36家上市公司,市值合计2800亿元。其中,仅9家上市公司市值超100亿元,尚无海南当地银行上市。本次海南银行若能成功上市,将成为海南省第一家上市银行。

去年不良贷款翻一番

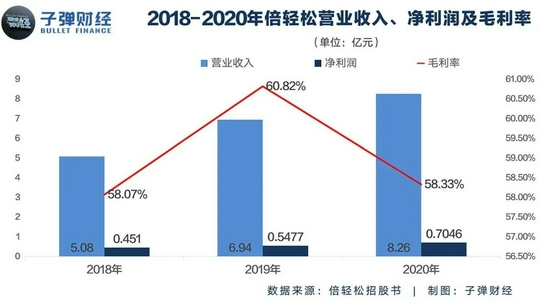

去年该行总资产额为730.85亿元,同比增长36.26%;营收达12.63亿元,同比增长约33.57%;净利润达3.85亿元,同比增长约79.63%。

资产质量方面,年报数据显示,截至2020年年末,海南银行不良贷款率为1.29%,相较于2019年的0.98%,同比增长0.31个百分点。资本充足率和核心一级资本充足率分别为11.54%和10.36%,均较2020年年初下降2.83个百分点。

对于资本充足率下降的原因,海南银行未在年报中披露。

从中国银保监会公布的2020年商业银行主要监管指标来看,2020年年末,商业银行的核心一级资本充足率为10.72%,资本充足率为14.7%。可见,海南银行的资本充足率以及核心一级资本充足率均低于行业整体水平。

另外最值得关注的是该行的不良贷款金额,在年报中披露了贷款五级分类情况。通常认为,次级贷款、可疑贷款和贷款损失,是实际的不良贷款。截至到2020年末,次级贷款为1.86亿元、可疑贷款为760.12亿元、贷款损失为2098.06万元,合计为4.07亿元。而在2019年,该行的不良贷款合计为2.15亿元。仅一年时间,不良贷款总额翻了一番。年报中未对不良贷款额翻了将近一倍的情况做更多说明,记者致电海南银行,表示不接受媒体采访。

在现金流方面,2020年海南银行经营活动产生的现金流量净额为112.69亿元,而在2019年为68.89亿元。去年经营活动产生的现金流量净额同比增长63.58%。据记者观察到,经营活动产生的现金流量净额大幅增长,或许与该行存放中央银行的款项有关。海南银行存放中央银行及同业款项净增加额从2019年的3280万元提高至2020年的10.25亿元。

存放中央银行款项是指各金融企业在中央银行开户而存入的用于支付清算、调拨款项、提取及缴存现金、往来资金结算以及按吸收存款的一定比例缴存于中央银行的款项和其他需要缴存的款项。

通常认为,每股经营活动现金流量和资本金现金流量两个指标衡量企业运用所有者投入的资本进行经营创造现金的能力。如果经营活动现金流量净额与净利润两者都为负,说明该企业面临经营困境,盈利能力弱,现金流量也入不敷出。如果两者都为正,则说明现金流情况良好,企业盈利能力强。

房地产业贷款占比最高

据海南银行年报显示,去年一年,该行负债为680.31亿元。而在2019年,负债为489.56亿元,一年的时间,同比增长了38.96%。

其负债增加的原因,主要来源于吸收存款的增加。去年吸收存款金额为459.84亿元,而2019年为316.09亿元,2020年同比上年增加了143.75亿元,同比增长率为45.48%。

对于很多商业银行来说,吸收存款是第一位的,即只有吸收存款才能形成准备金,才能扩大贷款等金融业务。存款的增加或许与其金融产品的更新迭代有关。该行围绕汽车、装修、日常消费等场景,推出“房抵贷”、“飞驰贷”、“车位贷”等消费类贷款产品;针对行外代发客户推出“约薪存”存款产品,结合资金跨行归集功能,吸引行外代发资金转入行内;对接京东金融平台开发“海智通”线上存款产品。但是金融贷产品的增加,也带来了客户投诉数量的上升,全年受理客户投诉诉求共63件,同比上升103%。

在企业贷款中,房地产业占比最高。去年一年,房地产业贷款总额为57.92亿元,占企业贷款的比重约为24.82%。另外,批发和零售业贷款总额为32.92亿元,占比约为14.11%,制造业贷款总额为18.76亿元,占比约为8.04%,分别位于企业贷款占比第二位和第三位。

联合资信评级报告指出,房地产贷款及相关的建筑业贷款占比较高,容易受到市场波动与政府宏观调控政策的影响,需保持关注。

此外,克而瑞数据研究中心负责人朱一鸣2020年曾说:“预计房企投资和规模扩张的动能将进一步降低。房企在今年普遍规模降速、部分负增长的情况下,2021年企业增速将普遍下降,不排除将出现更多业绩负增长的企业,甚至龙头房企。”记者 孟俊莲 见习记者 王晓月 北京报道

-

中公市值(002607.SZ)缩水超200亿 教育赛道已无千亿市值公司!节节败退。随着中公教育(002607 SZ)市值蒸发超200亿元,教育全赛道已经无千亿市值公司。本周(7月10日-7月17日),教育概念股T...

中公市值(002607.SZ)缩水超200亿 教育赛道已无千亿市值公司!节节败退。随着中公教育(002607 SZ)市值蒸发超200亿元,教育全赛道已经无千亿市值公司。本周(7月10日-7月17日),教育概念股T... -

医改政策全面试点 CRO概念、医疗器械跌幅居前截至本周五(7月16日)收盘,上证指数跌0 71%,报3539 30点,深证成指跌1 30%,报14972 21点,创业板指跌2 96%,报3432 65点。北上资金今日净

医改政策全面试点 CRO概念、医疗器械跌幅居前截至本周五(7月16日)收盘,上证指数跌0 71%,报3539 30点,深证成指跌1 30%,报14972 21点,创业板指跌2 96%,报3432 65点。北上资金今日净 -

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位...

创业板指飙涨创6年新高 指点位逼近沪指降准靴子落地,A股迎来罕见大涨。7月12日,A股三大指数集体收涨,创业板指飙升近4%,刷新逾6年新高,并历史性地逼近沪指点位... -

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T...

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元击鼓传花,在上周好未来市值蒸发超百亿元后,本周另一教育巨头新东方市值又缩水80多亿元。本周(7月3日-7月10日),教育概念股T... -

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股...

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿一周结束,来看看本周游戏概念股交出的成绩单。本周游戏概念股整体表现仍欠佳。在A股游戏概念股市值TOP 20中,仅有8家企业股...

-

中公市值(002607.SZ)缩水超200亿 教育赛道已无千亿市值公司!

2021-07-19 08:50:56

-

医改政策全面试点 CRO概念、医疗器械跌幅居前

2021-07-19 08:47:22

-

创业板指飙涨创6年新高 指点位逼近沪指

2021-07-13 08:26:11

-

教育概念股TOP10仅两家市值上涨 新东方股价下滑12.7%市值缩水83.52亿元

2021-07-12 08:31:24

-

本周游戏概念股成绩单 三七互娱完美世界市值蒸发超50亿

2021-07-12 08:23:06